近来,关于经济“寒气”的讨论引起网络热议。最新公布的预测中,多家国际机构几乎同期下调对今年经济增速的预期,联合国发布的《2022年中世界经济形势与展望》将2022年全球经济增速下调0.9个百分点至3.1%;世界银行更是下调1.2个百分点至2.9%;国际货币基金组织(IMF)下调0.4个百分点至3.2%。多数机构认为明后年经济发展形势也面临较大压力,预计增长率仅在3%上下徘徊。市场对经济短期内复苏的信心明显不足,发展面临“滞涨”风险。面对宏观环境的“Winter is coming(凛冬将至)”,表现一直不错的新造船市场同样需要“居安思危”,密切关注自身及上下游市场发展。

世界新造船市场整体表现如何? 新接订单与完工交付同比降幅扩大,手持订单继续保持快速增长。

2022年1-8月,世界新造船市场成交5545万载重吨(DWT)、2859万修正总吨(CGT),同比分别下降41.5%、19.7%;完工交付5267万DWT、1789万CGT,同比分别下降10.9%、17.2%;截至8月底,手持订单达到2.14亿DWT、1.01亿CGT,同比分别增长8.6%、17.4%。以CGT计,市场成交与完工交付的降幅较二季度分别扩大5.2和2.7个百分点。不过,还是应该看到,新船成交虽然出现下滑,依然较2016-2020年同期均值高出74%。完工交付的下滑也与疫情、罢工、高温等外部因素有较大关系。

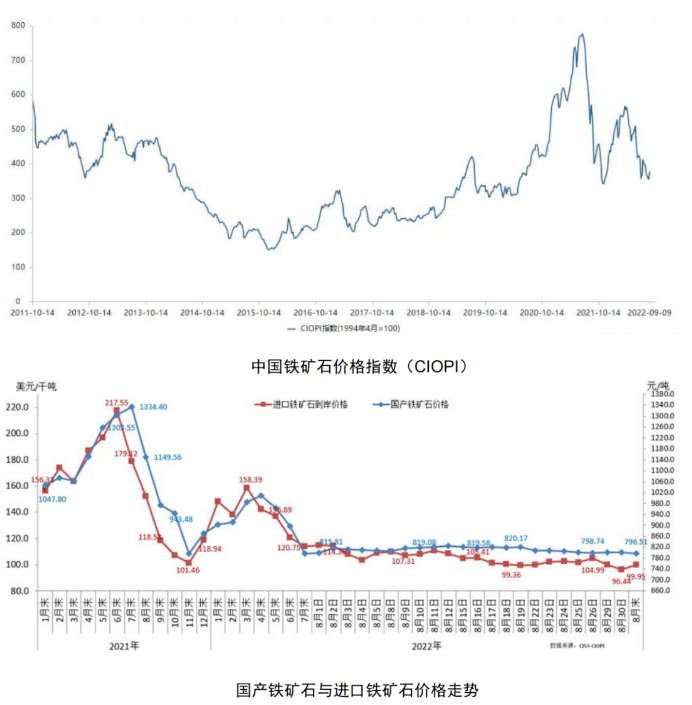

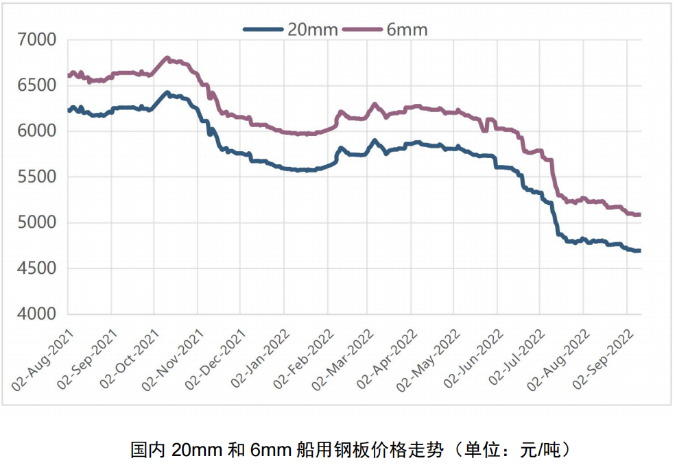

上游原材料市场表现如何?国际铁矿石价格大幅下降,国内船用钢板均价持续回落,未来钢价可能继续承压。

今年以来,国际大宗商品呈现出高位回调态势,其中以铁矿石为代表的主力大宗商品表现最为明显。8月末,中国铁矿石价格指数(CIOPI)为368.8点,同比下降188.51点,降幅为33.82%;相比去年7月777.9的最高点已经下降52.6%。价格方面,8月末,CIOPI国产铁精矿价格为796.51元/吨,同比下降353.05元/吨,降幅为30.7%;CIOPI进口粉矿到岸价格为99.95美元/吨,同比下降52.55美元/吨,降幅为34.5%。再看船用钢板均价走势,6mm和20mm船用钢板价格已经分别从去年10月份最高点的6803元/吨和6423元/吨下降至今年9月初的5087元/吨和4692元/吨,降幅达到25.2%和26.9%。铁矿石等大宗商品兼具商品和金融属性,价格表现既受到市场供需关系影响,又牵涉货币政策等金融环境变化。市场主流观点认为,随着海外市场通胀高企、国际流动性逐渐紧缩,国内外钢材需求不振,短期的金融环境与供需关系很难改变,钢价预计将继续承压。

下游航运市场表现如何?市场整体进入调整期,各船型分化严重,“冷热不均”。

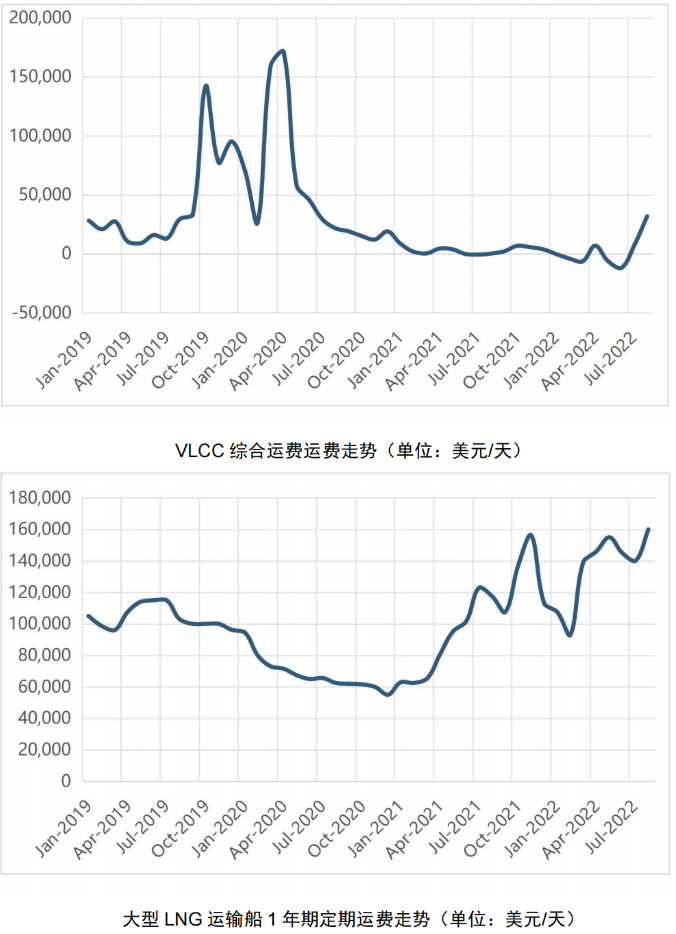

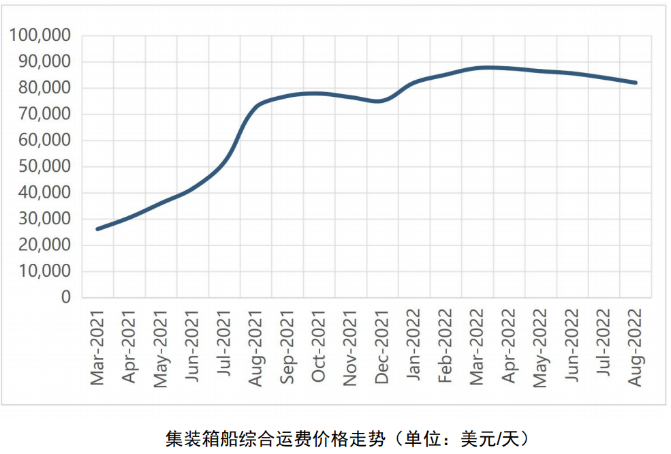

世界海运运费降幅扩大。8月克拉克森综合运费价格降至3.83万美元/天,环比下降6%,连续3个月下滑,并且降幅继续扩大。不同船型分化较大,液货与汽车运输市场表现抢眼,集运市场有所回调,干散货运市场则“寒气逼人”。

液货海运市场大幅增长。油运市场年初以来快速回暖,成品油船运费处于高位,原油船运费大幅回升。8月,油船综合运费均值升至4.5万美元/天,环比上涨20%。原油运费连续两个月大幅回升,超大型原油船(VLCC)运费大幅攀升至3.2万美元/天,环比增长354%。液化天然气(LNG)海运市场再创历史新高。8月,大型LNG运输船1年期定期运费上升至21.6万美元/天,环比增长23.6%,同比增长84%,再创新高。全球能源供需格局的巨变结合即将到来的冬季供暖需求有利支撑了液货市场稳定。

汽车海运市场屡创新高。8月,汽车运输船运费再次创纪录,6500车汽车运输船运费达到8万美元/天,也保持了自2020年6月以来连续26个月正增长。汽车船总运力近十年变化较小,新船交付量处于低位,汽车船供给偏紧,有利支撑市场运费价格。

集装箱海运市场继续回落。8月,集装箱船运费均值为8.2万美元/天,环比下降2.3%。主要船型1年定期运费自2月以来基本持平或小幅调整,仍保持高位。即期运费出现较大回落,以远东到欧洲和北美的即期运费看,从8月环比分别下降9.6%和16.3%。集运市场供需关系出现明显变化,随着之后大量新造船队进入,市场有可能进一步回归“常态”。

干散货运市场出现较大下滑。8月,散货船综合运费大幅下降至1.6万美元/天,环比下降25%,同比下降54.4%。BDI指数在8月底下滑至965点,月度均值环比下降32%。好望角型、巴拿马型、大灵便型等各型散货船运费均现降幅,大型船舶运费跌幅更大。从今年市场表现来看,干散货船运市场出现较大波动,呈现前高后低的“倒V”字走势。年初,俄乌冲突及连带效益、主要经济体延续去年以来的复苏势头一定程度上支撑市场稳定,但随着中国二季度疫情反复、房地产等基建行业需求大幅走弱,以及全球经济发展信心不足,导致铁矿石等占比较高的主要干散货物运输需求明显萎缩。未来走势需看全球经济形势以及煤炭等能源类干散货需求情况。

未来新造船市场关注哪些方面?看船型结构变化、看绿色转型进程、看企业交船速度

关注下游市场“转换”带来的成交船型变化:自2021年新造船市场复苏以来,新造船市场的主力成交船型已有所变化,先从占绝对主力的集装箱船开始,目前正向以LNG运输船为主的气体船转变。上述两型船舶正是在下游航运火爆的前提下实现了新船的大量成交。今年油运市场也迎来了大幅增长,不排除油船重新回归。就在8月,市场成交两艘VLCC,这是2021年6月以来时隔一年多再次出现此类型船舶订单。液货运输、汽车运输市场走高,以及灵便型船舶运费市场的活跃都将给新造船市场带来新活力。(文章链接:LNG船“超越”箱船成为市场主角——2022年7月世界新造船市场评论)

关注国际规则落地带来的航运绿色进程变化:由IMO主导的温室气体减排初步战略已经推动全球船队进行调整。明年实施的现有船舶能效指数(EEXI)、船舶营运碳强度指标(CII)等新规则执行以及预期的战略修订将更清晰地指明未来航运减排的力度与速度,大概率将进一步促进船队更新。

关注造船企业全力以赴带来的交船速度变化:全球船厂手持订单已经突破1亿CGT,一线船厂的订单交付已经排至2025年以后。在下游市场需求、新造船价均较高的环境下,造船企业也有较强“快交船”意愿。克服疫情、罢工、高温等外部因素挑战,“保交船、快交船”已经成为全球造船企业优先项。交船速度既决定新造船市场整体的“高度”,又关系到单体企业的“收益”。(文章链接:中国造船企业全力“保交船”“快交船”,实现在建船舶提前交付)

当前来看,全球造船业依然是“热火朝天”,面对宏观环境的“寒意”,始终保证自己穿的“暖”是“御寒”的最基本前提。

数据来源

除单独注明来源,本文数据均来自中国船协、中国钢铁工业协会、克拉克森以及相关公司官方发布等统计与信息渠道。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号