1. 工业金刚石:工业制备基础产品,我国垄断上游制造

1.1. 工业金刚石产业链:上游中国垄断,中游种类多,下游应用广

上游:世界看中国,中国看河南。

我国垄断全球工业金刚石单晶+微粉制造,市场存量压机 7000-9000 台:我国自 2001 年突破工业金刚石关键粉末触媒技术后,工业金刚石行业得到了快速发展,在以河南省为核心的多家工业金刚石企业,技术先进、产能充足、产业链配套齐全,已 形成研发、生产一体化的超硬材料产业集群,根据超硬材料网数据显示,我国目前行业存量压机 1-1.2 万台,其中用于工业金刚石 7000-9000 台;根据磨料磨具网数据显 示,2020年我国工业金刚石总产量 200 亿克拉(工业金刚石单晶+金刚石微粉+金刚石复合片),其中工业金刚石单晶+微粉 145 亿克拉,垄断全球 95%工业金刚石原料 市场份额。

技术突破致价格下跌,近些年受下游需求旺盛+培育钻石产能挤压显著上涨。工 业金刚石早期由欧美等国家垄断,产品价格居高不下,可达 100 美元/克拉;中南钻 石于 2001 年通过自主研发突破了关键粉末触媒技术,开启了人造金刚石快速发展道路,产品因产量大幅提升价格快速下降,2015 年前后跌至 0.1 元/克拉,多家工业金 刚石企业迎来“至暗时刻”;2020 年起,受光伏、消费电子、新能源汽车制造等高端制造领域快速增长需求,以及培育钻石对工业金刚石带来的产能挤压,工业金刚石供不 应求产品价格上涨,后续有望维持高位甚至进一步上升。

中游:金刚石工具制造企业,大行业,小公司

中游环节主要为各类金刚石工具制造企业,通过将工业金刚石经过破碎、与硬质 合金结合、聚晶等多种工艺,打造多种金刚石工具,如金刚线、金刚砂轮、金刚砂带、 金刚石复合片等,广泛用于下游多种切割、磨削、钻探、抛光等场景。该产业链环节 分类杂、产品形态多,使用范围广,故行业集中度较低,行业里多为小规模公司。

下游:多种高端制造核心零部件,CVD 法有望进一步拓展终端应用场景。

目前金刚石终端应用仍以传统建筑石材切割为主,占据销售额的 50%,规模 22 亿;机械、电子板块增幅快(包含光伏切割、消费电子切割,现阶段占比 28%,规模 13 亿),未来有望成为工业金刚石需求重要增长领域;资源开采/地质钻探主要使用 工业金刚石与硬质合金构成的复合片(市场份额 17%,规模 8 亿),随油服/矿山开 采市场增长;未来 CVD 法生产的工业金刚石,可用于半导体领域的集成电路芯片、 散热片等,以及军工的导弹整流罩、红外光学窗口等。

1.2. 自然界最硬物质,高端金刚石工具进口替代空间大

金刚石:自然界最硬物质,人工制造打开应用空间。金刚石俗称“金刚钻”, 是钻石的原身,它是由碳元素组成的矿物,是碳元素的同素异形体,在地球深部高压、高温条件下形成一种由碳元素组成的单质晶体。金刚石具有很高的硬度和耐磨 性,是目前自然界中最硬的物质。

工业金刚石原料:分为金刚石单晶及金刚石微粉两种形态

工业金刚石产品类型为金刚石单晶和金刚石微粉。金刚石单晶产品根据颗粒形貌 和应用领域不同可进一步细分为磨削级单晶、锯切级单晶和大单晶,金刚石微粉产品 根据颗粒形貌和应用领域不同可进一步细分为研磨用微粉、线锯用微粉和其他工具用 微粉。

金刚石工具按照使用方式一般可划分为锯切工具、磨削工具和钻进工具。金刚石 工具广泛应用于石材、玻璃、陶瓷、硅片、硬质金属、合金、宝石、玛瑙、玉器等各 类材料的切、削、磨、钻,其终端应用已涵盖建材石材、装备制造、汽车制造、家用 电器、电子电器、清洁能源、勘探采掘等诸多领域。

传统金刚石工具市场份额不断提升,高端金刚石工具仍需进口。国产金刚 石工具在技术工艺水平和中低端产品质量方面与国际企业基本持平,建筑石 材、光伏硅片加工领域发展迅速,国内产品取代进口并大量出口;但半导体精 密加工中聚晶立方氮化硼(PCBN)、聚晶金刚石(PCD)加工仍以进口为主, 而航空航天等行业的应用刚刚起步。总体上,中国超硬材料在精加工方面与国 外先进水平相比仍有较大发展空间。

1.3. 高温高压法制备磨削/切割工具,CVD 法适用半导体+军工

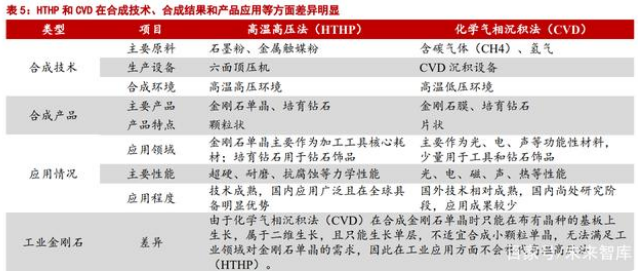

全球人造金刚石行业主要有高温高压法(HTHP)和化学气相沉积法(CVD) 两大类生产方法,目前国内人造金刚石产品生产主要采用高温高压法(HTHP), 两种技术形成优势互补、协同发展的良性局面。

高温高压法:垄断我国现阶段工业金刚石产能

高温高压法合成人造金刚石的过程如下:由石墨粉、金属触媒粉和添加剂按照 原材料配方所规定的比例混合后再经过造粒、静压、真空还原、检验、称重等工序 制作成石墨芯柱,然后将石墨芯柱与复合块、辅件等密封传压介质组装在一起形成 可用于合成金刚石单晶的合成块,之后放入六面顶压机内进行加温加压并长时间保持恒定,待晶体生长结束后停热卸压并去除密封传压介质取得合成柱,之后进行提纯处理和分选检测获得金刚石单晶。

CVD 法:量产+成本下降难突破,未来应用范围大

CVD 法(化学气相沉淀)钻石是以一块天然钻裸石为母石,利用高纯度甲烷、 加上氢、氮等气体辅助,在微波炉中以高压方式,让甲烷中与钻石一样的碳分子不 断累积到钻石原石上,经过一层层增生,可形成大至 10 克拉之透明钻石;该法能够 制备纯度较高、尺寸较大的金刚石颗粒和金刚石膜,具有更高的利用价值,同时随 着技术的进步,可以工业化生产的尺寸也显著扩大,应用价值持续提升,应用领域 也进一步拓展,未来有望广泛应用于电子器件、激光器、导弹、航天等领域。

MPCVD 法是当前世界上研究和制备金刚石薄膜的主流方法。MPCVD 法可以 制备面积大、均匀性好、纯度高、结晶形态好的高质量金刚石薄膜,适合在各种曲 面(异形表面)上涂复金刚石薄膜,能制备各种不同需要的金刚石薄膜制品。并且 可以原位实施基体与金刚石薄膜之间的中间层的多种不同处理工艺,适用性强。设 备具有使用操作简便,能长期稳定运行,生产的重复性好,能耗低,运行成本低的 优点。

两种技术互补,协同发展:两种生产方法采用不同的合成原理和合成技术,生 产出的产品类型和产品特点也各不相同,主要产业应用也侧重在不同的终端领域。 我国目前主要采用高温高压法(HTHP),在未来相当长的时间内,HTHP 和 CVD 将保 持共同发展的态势,这是人造金刚石行业的基本特色。

2. 需求:光伏高端制造需求向好,半导体/军工未来空间大

2.1. 现阶段(高温高压法):建筑、油服市场稳健,光伏、消费电子 快速发展

现阶段工业金刚石行业规模约 45 亿,其中产品 50%(约 22 亿)下游应用于建筑 石材切割,28%(约 13 亿)用于高端制造、光伏、消费电子衬底切割,17%(约 8 亿)用于资源开采、地质勘探等; 传统建筑石材用金刚石切割工具需求稳定:通过切割、磨削等方式来加工石材 等产品,属于工业金刚石传统应用加工领域,成本低廉,切割效果良好,是目前主 流的建材切割工具;在国家政策支持下,以及城市化进程加速和住宅更新换代的巨 大需求,中国建筑行业逆势增长将进一步激活,市场规模整体呈上升趋势,预计到 2035 年,中国的城镇化率达 75%,工业金刚石工具随建筑工业发展平稳增长。

高端制造“汽车+N”市场大涨,“进口替代+合金替代”共促放量:以工业金 刚石为原料制造的 PCD(聚晶金刚石)刀具/微钻等产品,广泛应用于下游多种精密 机械加工,汽车、消费电子、钢铁加工、航空航天等多种领域,需求因 1、高端制 造需求增加促机床数量增加+开工率提升,机床升级+老旧替换共促行业进入上行周 期,2、精细化生产对高性能刀具提出更多要求,超硬刀具取代硬质合金刀具成发展 趋势,3、我国“1+N”市场驱动超硬刀具行业强势扩张共促放量。

光伏大赛道,硅片切割精细化要求不断提升:因度电成本不断下降、综合优势 明显,加之全球能源政策利好,光伏发电量和渗透率在过去十年间增长迅猛,新增 装机量 2010 年至 2020 年 10 年间增长将近 20 倍;预计 2030 年中国光伏新增装机需 求达 416-537GW,CAGR 达 24%-26%;全球新增装机需求达 1246-1491GW,CAGR 达 25%-27%,光伏装机需求未来十年迎来十倍增长,拥有巨大的市场空间;金刚线 切割具有薄片化切割、减小切口损失、降低硅料损耗、提高加工效率、提高出片 率、降低污水及 COD 排放等优势,可以大幅降低硅片生产企业成本,提高硅片品 质,未来金刚线需求有望随硅片放量大幅增长。

消费电子高景气,蓝宝石切割需求旺盛:随着 LED 厂商大幅扩产、智能手机用 摄像头保护玻璃、指纹识别保护镜片的规模扩大,全球消费电子市场扩大+蓝宝石在 智能设备领域渗透率的增加,蓝宝石衬底需求高景气发展;金刚线作为其核心切割 耗材,需求同步大幅增加。 碳化硅衬底:新能源车+光伏需求崛起,国产替代有望突破,未来金刚石线切割 新市场。 综合考虑下游各细分子行业发展增速,预计至 2025 年工业金刚石需求端合计约 88-114 亿元,复合增速 18%-26%。(报告来源:未来智库)

2.2. 中长期(CVD 法):第四代半导体材料应用广,军用未来可期

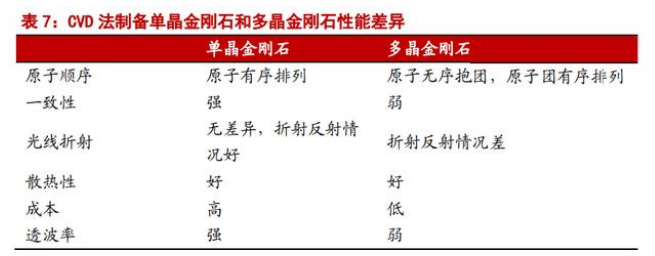

CVD 法制备人造金刚石因其耐高压、大射频、低成本、耐高温等诸多优势,被 普遍认为是制备下一代高功率、高频、高温及低功率损耗电子器件最优材料;CVD 法 人造金刚石根据原子排列方式不同又分为多晶金刚石及单晶金刚石,其中多晶金刚石 多用于半导体领域热沉材料的制造(散热片),单晶金刚石因其原子规则排列、一致 性强等优势,有望在半导体衬底等多种领域大幅应用。

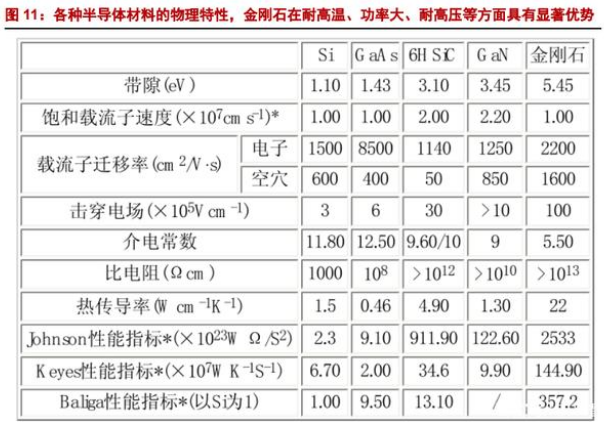

单晶人造金刚石:第四代“终极半导体”晶圆制造:半导体材料是制作半导体器件 和集成电路的电子材料,目前第三代宽禁带材料主要为碳化硅(SiC)、氮化镓(GaN)、 氮化铝(ALN)、氧化镓(Ga2O3)等,近 10 年世界各国陆续布局、产业化进程快速 崛起;展望未来,CVD 法人造金刚石可通过晶圆拼接方式制作大面积单晶晶圆,作 为半导体芯片衬底可完全解决散热问题及利用金刚石的多项超级优秀的物理化学性 能,制造第四代“终极半导体”。

半导体产业链:衬底为技术壁垒最高环节,价值量占比 40%-50%。半导体产业 链由衬底、外延构成基础材料,通过芯片设计、制造、封测分装,最终应用于新能源、 电子等诸多领域。其中衬底的制造是产业链技术壁垒最高、价值量最大环节,衬底材 料选择将成为未来新一代半导体发展重要方向。 耐高压、大射频、低成本、耐高温,多重特性助推金刚石成下一代半导体材料: 金刚石禁带宽度 5.5 eV 超现有氮化镓、碳化硅等,载流子迁移率也是硅材料的 3 倍, 同时金刚石在室温下有极低的本征载流子浓度,且具备优异的耐高温属性。基于这些 优异的性能参数,金刚石被认为是制备下一代高功率、高频、高温及低功率损耗电子 器件最有希望的材料。

现阶段大尺寸单晶金刚石晶圆制备技术主要有同质外延生长、马赛克拼接以及异 质外延生长等方法,通过高能粒子轰击、拼接生长以及其他衬底缓冲层生长等方式, 实现单晶金刚石晶圆的大尺寸制备。

半导体景气高涨,带动上游材料市场需求扩张:在 5G、物联网、汽车、云计算 等需求的带动下,半导体市场需求持续增长,中国大陆半导体材料市场规模从 2016 年起逐年增长,2017 年达到 76 亿美元,2020 年增 长至 97.83 亿美元,2017-2020 年复合增长率为 7.8%;2020 年中国大陆半导体材料市场 规模超过韩国成为全球第 二,同比增速为 19.45%,是全球仅有的两个增长市场之一,2021 年中国大陆半导体 材料市场规模达到 119 亿美元,同比增长 21.94%。

5G 信息化发展促新材料研发紧迫性提升:随着 5G 通讯时代全面展开,金刚石 单晶材料在半导体、高频功率器件中的应用日益凸显,目前全球各国都在加紧金刚石 在半导体领域的研制工作,其中日本已成功研发超高纯 2 英寸金刚石晶圆量产方法, 其存储能力相当于 10 亿张蓝光光盘。金刚石单晶及制品是超精密加工、智能电网等 国家重大战略实施及智能制造、5G 通讯等产业群升级的重要材料基础,相关技术的 突破与产业化对于智能制造、大数据产业自主安全具有重大意义。

市场规模测算:假设 1:假设半导体材料随下游半导体市场快速增长,考虑到在新能源、互联网、 云计算、数据中心、消费电子等诸多领域信息化发展对半导体的庞大需求,预计至 2025 年半导体材料同比增速在 10%-15%之间; 假设 2:现阶段半导体材料市场结构可分为晶圆制造材料和封装材料,其中晶圆 制造材料占比 63%、封装材料占比 37%,假设后期该比例不发生明显变化; 假设 3:根据美国 Akhan 半导体公司预测数据显示,假设未来单晶金刚石大尺寸 晶圆成本显著下降,金刚石晶圆因其优异性能逐渐放量并占据相应市场份额,渗透率 随产能建设不断提升,至 2025 年渗透率达 10%。 综上,预计至 2025 年单晶金刚石晶圆市场需求 65.4 亿美元,2022-2025 年累计 需求 138 亿美元,折合人民币 963 亿元。

多晶人造金刚石因散热性强、成本低、尺寸大,有望应用于大功率散热片:多晶 金刚石作为大功率芯片、电子器件散热片方面具备高性能优势,未来随产量提升+成 本下降有望在半导体散热片领域得到大规模应用。目前元素六公司已实现 4 英寸电子 级多晶金刚石的商业化量产,国际最大制备尺寸可达 8 英寸,随着 MPCVD 技术的改 善升级有望与现存的 8 英寸半导体晶圆制造产线兼容,最终实现多晶金刚石热沉材料 在半导体材料产业的规模化应用推广。

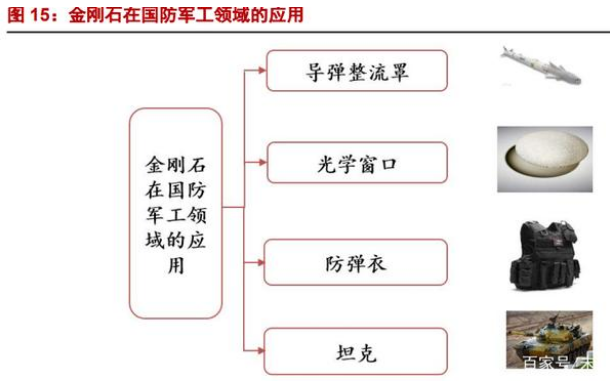

新一代国防军工防御品:CVD 法制备的工业金刚石因其高硬度、强导热率与红 外透光率等优异性能,未来有望在军事上有诸多用途。如用于抗热冲击、耐高温的 导弹整流罩;红外透光率高、激光折射损耗度低的红外光学窗口;高强度、高硬度 等性能可用于单兵防弹衣以及坦克、舰艇等外层防护层,军事上 CVD 法工业金刚石 应用空间大。

以光学窗口应用为例,金刚石性能优异,应用于红外窗口可以提高武器装备的 性能,具有很高的军事应用价值。金刚石硬度最硬,机械性能好,可以承受极端战 场条件下高速雨滴和沙粒的冲刷及由于高速飞行引起的气动加热和热震等;金刚石 热导率最高,可减轻噪声,促进武器装备效能的发挥;金刚石还拥有理想的红外透 过能力,是现有红外窗口理想的保护层或替代材料;除此之外,金刚石对于硅、锗来 说,是增透膜材料,因此可以有效地减小硅、锗在 8~14μm 波长内的反射,提升武器 装备的性能。

3. 供给:高温高压法至 2025 年供给复合增速 23%,CVD法突破后有望放量

3.1. 竞争格局:中兵红箭、黄河旋风、力量钻石、豫金刚石供应我国 超 65%高温高压法工业金刚石

中兵红箭、黄河旋风、力量钻石、豫金刚石四家为行业龙头高温高压法工业金 刚石供应商,供应我国现阶段超 73%工业金刚石,其中前三家供应约 65%份额。行 业增速主要由 1、压机数目扩张,2、设备大型化带来的单次产量提升,3、工艺升 级单来的单单炉时间缩短共同促进。豫金刚石后期可能面临退市等经营管理风险, 本文主要通过讨论前三家企业产值增加情况,分析行业整体供给情况。

3.2. 高温高压法扩产 3 大因素:压机数量增加、设备升级、工艺提升

我国现阶段产工业金刚石基本由高温高压制备法垄断,压机数量提升、生产工 艺提升及设备更新升级等成为行业扩产主要决定因素。 工业金刚石行业扩产决定因素有三:一是单压机数量的扩产提升,通过线性增 加压机数目增加产量产值;二是设备升级,通过淘汰 650 等老旧型号设备,更换 850 等型新款设备,合成腔室大型化促进单次产量上涨;三是随着技术水平的提 升,特等品产出占比提升,产品单克拉平均价格上涨,三者共促工业金刚石制造行 业有效扩张。

扩产决定因素之一:压机数量增加,核心零部件“铰链梁”产能有限。根据超硬 材料协会网显示,目前我国压机设备制造商包括国机精工、洛阳启明、天宝恒祥、 桂林桂冶、博泰圣莎拉等,其行业年压机产能上限约 1500 台。

铰链梁:锻造铰链梁性能更高,核心零部件扩产受限。按制作方法分类,铰链 梁分为锻造法和铸造法,其中锻造法制备铰链梁刚性和强度大幅高于铸造法产品, 在提升压机使用寿命,增加压机稳定性方面具有明显优势,有效加速压机大型化进 程。我国目前铰链梁主要由二重(德阳)重型装备有限公司具备万吨水压机等核心 锻造能力的八大重工企业制造,其在生产铰链梁的产能上扩张较缓慢,限制了铰链 梁的大规模放量,导致全市场六面顶压机年产台数有限。

扩产决定因素之二:设备大型化有效提升单次产量。 压机腔体变大有效提升单压机产能产值。以 650/850 压机对比为例,压机单炉 制备产品时间约 20 分钟左右(压机开工后 365 天 24 小时不间断运转),单日产出 72 炉工业金刚石产品;因压机大型化导致合成腔室增加,单炉产量有显著提升,单 月产量从 80 克拉提升至 140 克拉;参考超硬材料网产品均价 0.3 元/克拉,推测得出 650 型压机单日产值 1728 元,年产值约 63 万元;850 型压机单日产值 3024 元,年 产值约 110 万元,同比上涨 75%,压机大型化有效提升产量及产值。

根据超硬材料协会数据显示,2021 年高温高压法设备中 650 及以下型号的压机 占总数超 80%;随着铰链梁等规格不断增大,现企业新增压机主要为 850 型号,替 换原老旧 650 等型号,更有企业已经储备实验 1 米缸径压机。 根据力量钻石招股书显示,已知压机平均使用寿命为 10-15 年,随着旧压机逐 渐淘汰和新型号压机的进场,压机大型化带来的合成腔室大型化,对单次产量等方 面都有显著的促进,相关企业单压机产值也随设备更新不断提升。

扩产决定因素之三:技术升级促进单炉时间缩短,进一步提升单日产值。 单炉时间缩短促单日产量提升,有效提升单日总产量及产值。以 850 型压机为 例,其生产一炉工业金刚石约需 20 分钟,假设随公司技术升级(压力、温控、触媒 剂等技术进步),单炉时间缩短至 15 分钟,则单日可生产炉数从 72 提升至 96,年 产值从 110 万提升至 147 万,同比增长 33%,单次时间缩短对单压机产值提升有显 著贡献。(报告来源:未来智库)

3.3. 高温高压法工业金刚石:预计 2022-2025 年供给复合增速为 23%

我们通过分析中兵红箭、黄河旋风、力量钻石相关情况,在合理假设的基础上 有效测算高温高压法工业金刚石行业总产值增速。

假设 1:高温高压法主供应:考虑到我国高温高压法垄断工业金刚石制造的现 状,以及 CVD 法现阶段技术不足,假设未来 3-5 年行业产能增加仍主要以高温高压 法为主,CVD 法对应的产值贡献对行业整体增幅影响小;

假设 2:增加压机数量:根据力量钻石 3 月 26 日公告的募资说明书显示,其拟 计划募资 40 亿元,其中约 30 亿元用于六面顶压机设备购置,计划购置压机总数 1800 台,其中用于工业金刚石压机 300 台;项目建设期三年,则假设公司 2022- 2024 年年均增加 100 台,力量钻石工业金刚石收入由金刚石单晶及微粉构成,微粉 部分由单晶打磨而成,部分由外采工业金刚石制备;黄河旋风最新募资定增公告无 额外新增工业金刚石压机计划,假设根据公司正常生产经营扩产需求,年均增加 100 台;中兵红箭根据公司自身需要及扩产节奏,结合公司目前已下订单及行业供 给上限,预计公司 2022-2025 年年均新增 200 台压机。

假设 3:技术提升+设备升级带来单压机产值提升:根据上文描述显示,技术升 级+设备升级带来的单压机产值提升也是贡献企业总产能的重要因素之一。根据超硬 材料网新闻显示,850 型压机单产效率同比 650 压机效率增长 120%-150%;考虑到 多家企业淘汰型号为老旧低产值压机,新晋型号为大腔体高产值压机,我们预计各 家企业结合自身生产工艺的基础上,平均单压机产值均有稳健提升。

假设 4:老旧型压机产能淘汰:压机平均寿命约 10-15 年,考虑到中兵红箭、 黄河旋风均为上市多年老牌企业,其存量压机平均寿命较长,每年约 5%淘汰率;力 量钻石因其成立时间较短,现有存量压机均为短期内快速上量购置,淘汰压机比例 较低,每年约 1%淘汰率。

假设 5:市场份额:根据上文数据显示,中兵红箭、黄河旋风、力量钻石、豫 金刚石四家企业 2021 年占据工业金刚石制造行业总市场份额的 70%,其中前三家占 据约 65%市场份额;后期随着河南省超硬材料产业集群打造及其他中小型企业的不 断扩张,上述三家企业合计市占率预期将有所下降,预计至 2025 年市占率下降至 60%。

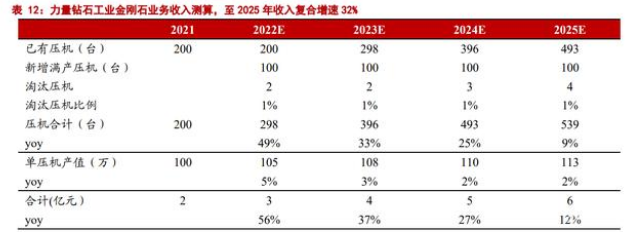

综上,我们得出: 力量钻石:根据 3 月 26 日公告的募资报告,公司拟购置压机总数 1800 台,其 中用于工业金刚石压机 300 台,项目建设期分 3 年完成。假设工业金刚石压机采购 及进场为平均分配,年均新增压机 100 台,且压机安装完毕后磨合期较短,可直接 进行工业金刚石生产,综合推测公司 2022-2025 年工业金刚石收入复合增速 32%。

黄河旋风:公司最新定增募资计划暂无工业金刚石产能添加,考虑公司日常正 常经营扩产,假设未来年均增加 100 台压机用于工业金刚石扩产;公司为上市多年 老牌企业,其存量压机平均寿命较长,每年存量压机约 5%淘汰率,综上预计公司 2022-2025 年工业金刚石收入复合增速 20%。

中兵红箭:中兵红箭根据公司自身需要及扩产节奏,结合公司目前已下订单及 行业供给上限,预计公司至 2025 年年均新增工业金刚石用压机 200 台;公司为上市 多年老牌企业,其存量压机平均寿命较长,每年存量压机约 5%淘汰率;综上预计公 司 2022 至 2025 年工业金刚石收入复合增速 21%。

综上,2022-2025 年,行业主要工业金刚石供应商中兵红箭、黄河旋风、力量钻 石三家合计产值同比增速分别为 26%、23%、19%、17%,复合增速 22%;2021 年 上述三家企业工业金刚石制造总产值占市场 65%,至 2025 年合计市占率下降至 60%;可推测出我国工业金刚石制造行业总产值至 2025 年约 103 亿元,2022-2025 年行业复合增速 23%。

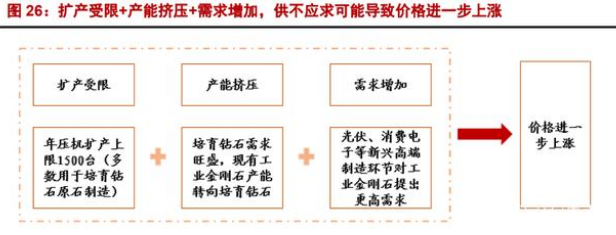

结论一:因扩产速度有限,扩产受限+产能挤压+需求增加,现有市场供不应求 可能导致价格进一步上涨。工业金刚石作为价格由供需决定的工业原材料产品,目 前高温高压法工业金刚石因六面顶压机扩张受限、下游培育钻石需求旺盛致部分压 机转产,工业金刚石方面因高端制造等日益增长的需求无法有效满足,价格因需求 增加+产能受挤压有望进一步上涨。

结论二:CVD 法工业用途仍在研发阶段,技术突破后应用范围广。CVD 法制 备工业金刚石因其独特声光电热等性质,适用于多种半导体、国防装备等领域,现 阶段因技术限制,无法突破量产及价格下降等放量关键影响因素。后期稳定量产+价 格下降,具备明显性能优势及成本优势后,有望在半导体、国防军工等领域打开大 发展空间。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号