近日,培育钻石厂商“力量钻石(301071.SZ)”上市,上市当天集合竞价高开800%,截至10月13日收盘,股价暴涨到250元/每股,仅9个交易日,已较发行价上涨1112.42%。

所谓“培育钻石”,全称为实验室培育钻石,又称为生长钻石,国家标准中称为合成钻石。培育钻石产品在晶体结构完整性、透明度、折射率、色散等方面可与天然钻石相媲美,作为钻石消费领域的新兴选择可用于制作钻戒、项链、耳饰等各类钻石饰品及其他时尚消费品。

培育钻石如此火爆的背后,是千亿级的市场规模和爆发式的增长潜力。

培育钻石供需旺盛,终端市场规模或达千亿级

培育钻石在性价比、环保、等领域具有明显优势,同时随着大众对培育钻石的认知度也在不断提升,2020年美国珠宝行业咨询调研公司MVI Marketing进行了一次调研,调查人群中近80%的人表示会考虑购买培育钻石,而2019年和2018年分别为70%和67%。戴比尔斯等钻石巨头纷纷布局培育钻石产品,未来培育钻石将有广阔的空间。

同时,培育钻石产业链的供需两旺

从供给端来看:培育钻石主要分为HPHT和CVD两条技术路线,共同推动培育钻石品质提升以及成本下降;

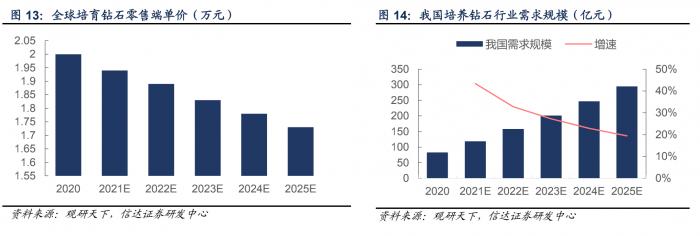

从需求端来看:凭借更高的性价比和可持续发展的优势,培育钻石的需求快速增长。平安证券预计,2021-2025年,培育钻石毛坯市场分别达到99亿元、121亿元、148亿元、179亿元、215亿元;到2025年培育钻石毛坯市场空间将超215亿元,而饰品零售市场约为毛坯市场的4倍,则2025年饰品零售培育市场将超过860亿元;

根据戴比尔斯数据,2019 年全球钻石市场规模达到 790 亿美元,2009-2019年期间年均复合增长率为 2.94%。根据印度钻石进出口数据,2018-2021年印度进口钻石毛石的市场规模在120亿-130亿美元;太平洋证券认为未来培育钻石潜在市场空间可以对标这一规模,有望达到800亿元左右。同时,培育钻石还会普及到更多原先天然钻石没有普及到的应用场景上,不仅仅是替代天然钻石,有望激发出更多的市场需求。

产业链上下游毛利率最高,中国为培育钻石主要产地之一

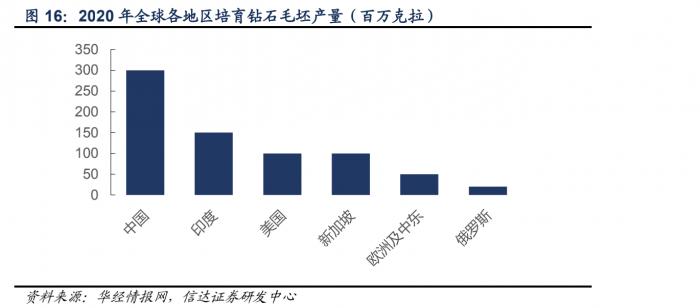

钻石产业链分为上中下游三个环节,培育钻石和天然钻石产业链格局类似,区别主要在上游环节,参与者由毛坯钻石采矿商转为钻石培育厂商,天然钻石上游的开采集中在国外,培育钻石上游高温高压技术主要集中在中国,CVD技术目前主要集中在美国、印度、新加坡、欧洲和中东等地。贝恩数据显示,2020年全球培育钻石毛坯产量600-700万克拉,其中一半是在中国采用高温高压法生产的。

产业链中游是切割加工市场,印度加工环节占据全球 90%以上市场份仓。产业链下游零售市场美国最为成熟,是全球钻石消费市场份仓最高地区。产业链上下游毛利率在60%左右,中游较低,在10-15%左右。

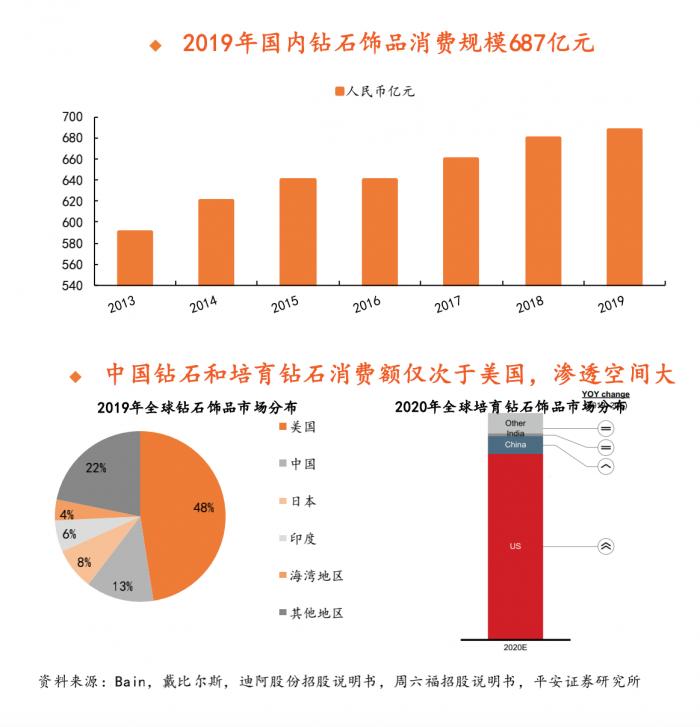

中国钻石消费规模全球第二,提升空间较大

中国天然钻石消费额仅次于美国,但绝对规模差距较大。根据戴比尔斯钻石行业洞察报告,2019年我国钻石饰品市场规模为687亿元。2020年,美国、中国、日本分别为全球前三大钻石消费国。美国钻石消费额占全球的48%,而居第二位的中国钻石消费额仅占全球市场的13%,不到美国的1/3,存在很大的追赶空间。中国培育钻石市场规模与美国差距较为悬殊,对标天然钻石消费市场至少有一倍以上渗透空间。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号