硅料

本周受下游单晶硅片价格下行的影响,硅料市场观望气氛浓厚。从5月底硅料市场情况看,随着个别硅料企业对报价进行调涨,整体硅料价格走势大致企稳;同时市场中有硅片企业在采购原料时向上游硅料厂商施加压力,但以二线企业压价较明显,从而推动单晶用料价格低点下探至55元/KG。

观察后市,随着硅料厂逐渐消化库存,国内部分厂商陆续按计划进行检修,加上海外硅料企业检修影响硅料供应,预估六月份硅料价格应可止跌反弹。

硅片

受硅片龙头周一再次调降价格影响,本周市场的降价压力再度提升,整体硅片市场在供应链各环节的波动最大,主流产品进一步受到挤压,G1均价已下滑至2.53元/片,而大尺寸单晶硅片(>158.75mm)下滑幅度最大,较G1产品价差缩小到0.02元/片。 在整体硅片价格继续调降的趋势下,需求薄弱的掺硼单晶硅片、多晶硅片在后市将首当其冲,特别是多晶部分。

目前的多晶硅片报价已经跌破部分企业的成本线,厂商表示疫情以来持续艰难运行,但单晶硅片的连连降价,已让多晶无法负荷生产,近期纷纷考虑停产。反观单晶硅片还有持续降价的空间,单晶龙头的本次调价可能还未到低点,部分企业认为只要降价能刺激需求,不排除持续跟进降价。

电池片

本周电池片价格持续波动,报价市场较为混乱。随着上游硅片降价与一线电池片大厂报价下调的双重影响,需求惨淡的多晶电池片再度被打入谷底,跌无可跌竟也还有跌价空间,国内多晶电池片均价下滑至0.5元/W,海外多晶主要需求地印度同样不容乐观,多个光伏项目招标时间延期至6月中旬,当地后市发展仍需谨慎观察。

单晶电池片部分,头部企业六月份订单已签订,产能较紧,因此订单议价不受影响;议价能力较弱的二三线厂,六月份订单议价能力弱,报价明显松动,电池片价格仍持续调降。

组件

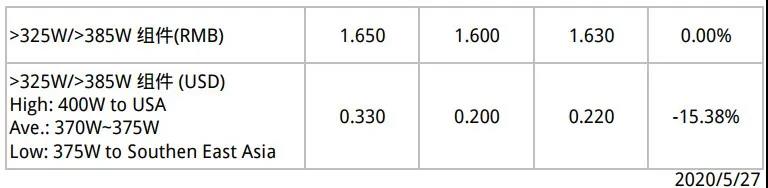

本周全球组件价格市场仍是呈现下行的状态,海外单多晶组件跌幅更为明显。日前海外市场需求恢复缓慢的整体形势下,组件市场价格难以维稳,其中>325W/>385W 单晶组件的海外均价已跳水至0.22美元/W。

反观中国市场为2020年光伏发展预留了47GW消纳空间,随着630日期不断靠近,理应乐观看待短期内需求变化,但整体组件报价仍呈现下行趋势。主要还是因为目前的产能严重过剩,各企业为争求有限的订单,不断让价。从近期的项目开标中明显看出组件价格不断创下新低,且大尺寸硅片制成的组件中标量多,组件高效化趋势明显。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号