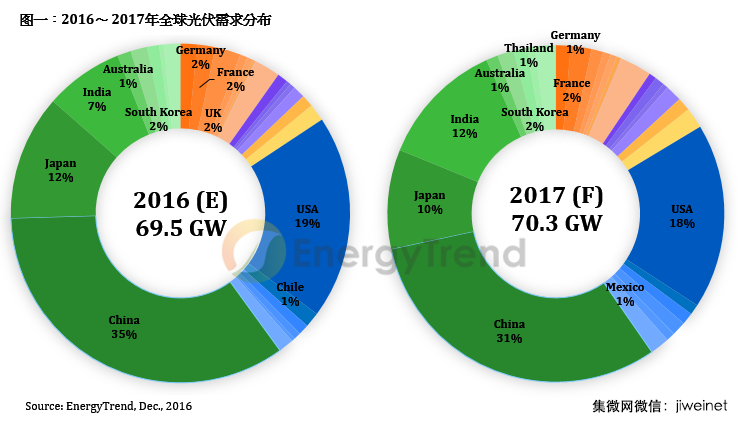

摘要 2016上半年中国市场的超额抢装、美印市场的大幅成长,推升今年总需求高达69.5GW(吉瓦)。TrendForce集邦科技旗下新能源研究品牌EnergyTrend(集邦新能源网)预...

2016上半年中国市场的超额抢装、美印市场的大幅成长,推升今年总需求高达69.5GW(吉瓦)。TrendForce集邦科技旗下新能源研究品牌EnergyTrend(集邦新能源网)预估,2017年将首见光伏需求几近零成长,严重供过于求恐使明年下半再现价格失序风暴,不仅组件价格2017年全年跌幅将超过10%,中上游多晶硅、硅片、电池片价格都可能再创新低,故明年各企业皆把降本列为首要目标,迎战2017年产业低谷。

受到中国2017年光伏指标略低于2016年度、美国抢装热潮稍减、日本趸购费率(FiT)持续下调等不利因素影响,EnergyTrend预估,2017年前三大太阳能需求国排名将出现变化,崛起中的印度可能取代日本,登上第三需求大国的宝座。

然而,印度及新兴市场的成长幅度未能弥补中、美、日的需求衰退,一线组件厂为巩固出货,其2017年报价频破底,预估组件市场均价将由2017年初的US$ 0.38 / W,跌至年底的US$ 0.33 / W,不仅中上游厂商将面临极大亏损,一线组件厂也难维持过去15%以上的毛利区间。整体而言,2017年光伏供应链由上至下利润都将低于2016年水平。

第三地产能释放、各地趋于同价

此外,自2014年美国对两岸祭出「双反」制裁后,光伏电池、组件布建产能在东南亚以避开高额税率,并享有较佳的价格优势,第三地产能获利良好。然而,中国一线大厂海外大举扩产,连带使美、欧现货价格近期快速下杀,过去因贸易壁垒而成为高价市场的美、欧两地,目前价格扣除运费已几近与中国市场同价。在明年全球组件价格将更趋一致下,第三地产能的决胜并非取决于产能多寡,而是能否产出单晶或单晶PERC等差异化产品。

EnergyTrend研究副理林嫣容指出,特别是对于在第三地只以生产电池片、代工为主力的台厂而言,利润将被持续走低的海外组件价格压缩,难见优势,须严防第三地产能反成企业营运包袱。

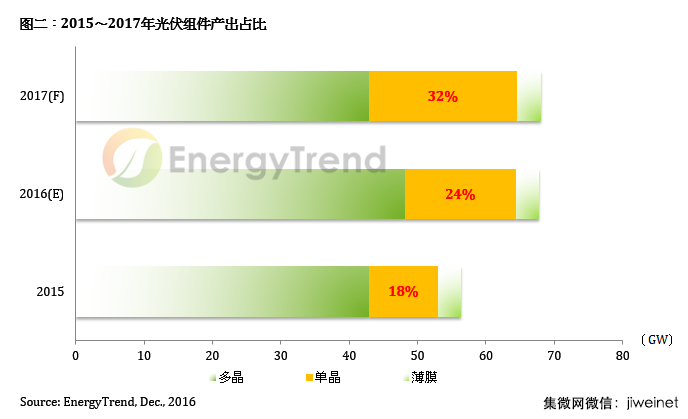

PERC放量领航 单晶市占超过32%

观察PERC产量变化,EnergyTrend统计,今年全球PERC产能已达13GW,产量却不到4.5GW,随着厂商产量、效率提升,2017年PERC产量有望倍增。受惠于PERC产品的高性价比及领跑者计划加温,单晶市占率在今明两年持续提升,尤其明年5.5GW的领跑者计划中单晶占有率可能接近八成,推升单晶在全中国市占将接近四成。林嫣容表示,单晶除在中国内需大展鹏图外,PERC也逐渐拓展出海外市场,2017年海外单晶市占将显著成长,全球单晶占比将由今年的23.5%上升到明年约32%,后市可期。

2017年黑硅技术仍是金刚线切多晶产品的最大瓶颈,但由于价格崩跌在即、单晶市占率扩张,金刚线切多晶硅片已势在必行。由于企业现金水位仍然紧张,EnergyTrend预估,企业将考虑以湿法、或是添加剂的形式量产黑硅产品。

整体而言,产业供需失衡及终端市场需求的剧烈波动,造成今明两年太阳能售价急遽崩跌,企业必须透过PERC与黑硅技术达成降本,甚至提升产品质量的目标。

同时,因应价格将再度失序,产业链都将重新思考产品及营利模式的布局,未能提升竞争力的厂商将难以度过严苛市况。林嫣容表示,无论是随单晶市占提升而增加单晶产能配比、导入金刚线或是黑硅产品、或因应趋势跨入下游或分布式市场,2017年企业定位都需更明确,以防止被边缘化的风险。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号