第三季度我国宏观形势继二季度之后仍保持上行趋势,经济复苏快于预期,国家有关部门认为全年经济增长“保八”已无悬念。目前增长的主要推动力是内需,特别是强劲的投资增速和消费的拉动,进出口仍没有反弹迹象。前三季度我国机床工具行业工业总产值增速稳步提升,7、8、9三个月月度增速已升至两位数增长;全行业利润降幅收窄,亏损企业面有所缩小;进出口大幅滑落情况没有改善,出口下滑尤为严重。从前9个月各月主要统计数据走势判断:得益于国家一揽子经济刺激计划,3月份后机床工具行业各项指标趋稳,企业市场信心增强。1~9月机床工具产销率达到97.2%,同比增加0.6个百分点。

一、1~9月行业整体经济增速企稳向好发展

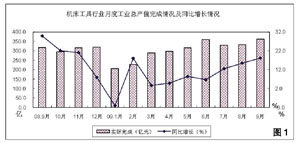

国家应对金融危机的刺激经济措施对机床工具行业的拉动作用逐渐显现。今年前两季度,机床工具行业工业总产值同比增速一直在5%左右,而7、8、9三个月增速较高,带动1~9月累计增速达到9.1%,发展态势企稳。今年月度工业总产值完成情况及同比增速情况见图1。

国家统计局数据显示,1~9月5876家机床工具行业企业合计完成工业总产值2726.2亿元,同比增长9.1%;9月月度工业总产值同比增长 18.2%。五类企业现价工业总产值增速均有所提高,其中私人控股企业和其他类型企业实现了较高增长速度,分别达到19.0%和17.7%;集体控股企业摆脱了负增长,实现了1.1%的微增;国有企业下滑程度较上半年有所趋缓,为-6.7%;港澳台和外商控股企业较上半年情况向好发展,但是下滑速度仍为两位数,分别是-13.7%和-16.9%。

二、金切机床小行业停止下滑

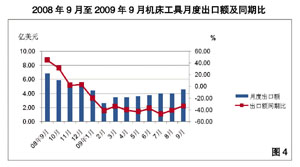

机床工具行业中,产值占全行业总量的1/4的金切机床小行业自今年4月起连续5个月累计工业总产值同比负增长,降幅基本维持在2%。9月月度工业总产值增速达到12.0%,环比增长8.5%,增长幅度相对较大,拉动1~9月份累计工业总产值增速与去年同期持平,停止持续下滑。

我协会对125家重点联系金切机床企业的统计数据显示:除3月份和9月份外,月度工业总产值均为负增长。3月份以后,金切机床行业月度工业总产值主要在45~50亿元之间波动,8月份突破50亿元,较今年前几个月有明显增长,但仍不稳定,9月份有所回落,鉴于去年基数较低,9月份同期比有较明显的增长。

2009年和2008年1~9月份125家金切机床重点联系企业月度工业总产值完成情况见图2。

全行业1~8月份产品销售收入增速比1~5月份提高了0.9个百分点,同比增长6.7%。但金切机床小行业产品销售收入同比降幅比1~5月份却加大了1.4个百分点。显然,机床工具行业总体在向好发展,但金切机床行业还不稳定。

三、市场需求加速向高端和大型变化

金融危机对我国国民经济各领域的机床需求影响参差不一,不少行业减少了设备采购量,有些行业如能源、铁路、航空、汽车等对机床依然有较大需求。但是市场的需求结构在不断加速变化,普通、低档数控机床需求大幅度萎缩,大重型和高档数控机床仍保持稳定需求。

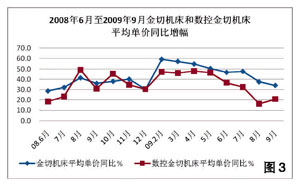

机床协会对197家重点联系企业统计:2009年1~9月,金属加工机床产值数控化率为53.6%,同比增长6.0个百分点。金切机床产量和数控机床产量分别比同期降低30.6%和13.8%,降幅逐月收窄。金切机床和数控金切机床平均单价分别为20.2万元和45.7万元,分别比去年同期提升了34% 和21%。普通机床的产量降幅大于数控机床的降幅,数控机床中经济型数控机床降幅明显,导致数控化率的提升和单价的提升,此外,行业内企业加大生产大重型机床力度也是促成机床单价上升的因素之一。

图3显示出:从2008年下半年开始至2009年9月份,机床平均单价增速在加快,特别是2009年上半年,比一年前平均增加了10多个百分点。

数据显示:今年第三季度机床零部件进口达到了最近四个季度的高峰。显然,需要配备进口零部件的国产机床数量在增加。可见,目前以及今后一段时间市场对中高端国产机床有进一步的需求。国内企业调整结构效果初步显现。

为适应中国市场需求,进口机床结构不断向高端和大型变化。从进口机床单价可以看出这种趋势,今年1~9月份,进口机床平均单价为8.9万美元,比去年同期提高11%。

1~9月机床工具进口没有摆脱下滑态势,但9月份月度进口额较上两个月有较大增长,显示上行趋势。我国1~9月累计进口额为72.6亿美元,同比降低22.8%,其中金属加工机床进口45.1亿美元,同比降低21.2%。

我国机床工具产品月度进口额6月创出今年最高值9.9亿美元后,经过7、8两个月的下滑,9月份再次攀高,达到9.4亿美元,同期比下降 16.4%,环比增长31.5%,成为今年第二个进口超过9亿美元的月份。金属加工机床在9月份进口增长明显,月度进口额5.4亿美元,比8月增加1.7 亿美元,环比上升45.4%。

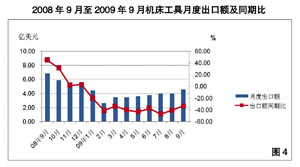

四、出口深度下滑,结构亟待优化

受金融危机影响,国际机床工具市场持续低迷。2009年前9个月,世界主要机床生产国家、地区的消费市场均出现大幅下滑。我国机床工具出口深度下滑,结构亟待优化。

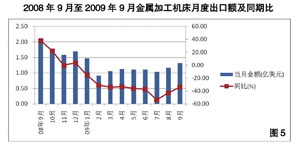

1~9月机床工具产品出口33.9亿美元,同比下降37.9%;其中金属加工机床出口10.3亿美元,同比下降36.3%。比较月度出口额,似乎目前已见底并出现反弹迹象,全行业月度出口额环比呈现出小幅上升趋势,9月份出口额达到今年以来月度最高值4.6亿美元,当月有7个小行业出口环比呈现正增长。机床工具行业和金属加工机床月度出口情况见图4、图5。

当前我国金属加工机床出口结构亟待优化。近期出口数据显示,出口机床单价持续下跌,平均单价降幅达25%。以下几类机床,单价下降幅度较大,应引起行业注意:组合加工机床、数控卧式车床、数控齿轮加工机床、台钻、抛光机、刨床、拉床、锯床、成形折弯机、冲床、机械压力机。这几类产品主要是一些低附加值、具有传统优势的出口产品,单价的下降有可能是国家近期提高退税额度使企业降低了成本的原因,也有可能是企业为抢占国际市场份额进行的主动降价行为。随着国际上贸易保护主义日益严重,通过低价进入国际市场很容易遭受其他国家的贸易诉讼。我国企业应针对国际市场的变化及时调整出口产品结构,扩大机床工具产品出口。

在我国出口产品中,也有不少类机床出口单价持续上升,如:其他数控车床、数控镗铣床、数控龙门铣床、数控磨床、卧式和龙门加工中心,锻造或冲压机床、剪切机床,这反映出我国出口产品向高端和大型化发展的趋势,也是我们进行出口产品结构调整的方向之一。

五、当前行业急需做的主要工作

虽然当前市场需求有升有降,产品有增有减,企业有进有退,但最重要的是行业产品结构与市场要求存在较大差距,导致在手订单少、后续订单匮乏、抗冲击能力弱,利润下滑,企业流动资金链越来越脆弱等问题十分突出,行业经济形势依然严峻。

1.加快产品结构调整,淘汰落后产能

国家为应对金融危机出台一系列经济刺激计划带动很多行业都进入投资高潮期,这些投资往往伴随着产品结构调整甚至产业结构调整,因此,市场对产品性能、制造工艺、服务、价格等都提出了新要求。从国产机床和进口机床单价不断上升的趋势可以看出,需求产品的档次水平提高很快。我行业企业更应该利用这个机会,加强用户调研,研究用户工艺,加快急需新品的开发,突破技术瓶颈,形成一批进口替代产品,与用户共同发展。

市场需求的变化还凸显出我行业产业结构中存在的矛盾, 传统产品产能过大,价格竞争严酷,而有些产品还需要大量进口。要解决产品结构、产能结构的矛盾就必须主动淘汰落后产能,集中精力开发用户适用、替代进口的产品。

2. 争取国家支持,解决资金困难

最近一年来,市场萎缩、价格竞争严酷、企业利润下滑、企业流动资金紧张导致企业运营困难。

1~8月机床工具行业产品销售收入2215.4亿元,同比增长6.7%;实现利润115.4亿元,比同期降低12.9%;产品销售收入利润率为5.2%,同比下降1.2个百分点。此外,出口机床单价下跌对出口企业的利润、资金也都产生了不利影响。

目前各省市都安排了专项资金用于支持中小企业进行技术开发和市场开拓。各企业应积极向有关部门申请,获得资金支持。

3.加强基础研究,提高产品质量和可靠性

由于我国整体工业水平落后于西方工业国家、行业企业自身技术力量不够雄厚,功能部件配套体系不完善,导致我们开发高端产品滞后于市场升级的快节奏。我们应加强基础性研究,与同行以及上下游企业形成产品开发使用的战略联盟,共同提升竞争优势。据了解,目前已有个别省份的机床企业自发建立研究院,专门从事基础技术研究以及提高产品的质量和可靠性的研究,应该受到鼓励和支持。

六、结束语

2009年,机床工具行业经济运行基本处于低位小幅波动态势,下半年国内经济出现回暖迹象,但是金融危机对行业的影响以及不确定因素依然存在。行业发展仍面临很大困难。目前国内总体需求尚未全面回升,只是若干重点行业对机床的需求持续旺盛。我们预计, 2009年,在经济增速达到8%的拉动作用下,机床工具全行业增速将会达到10%左右,金切机床行业持平或略有增长。全年金属加工机床进口将达到61亿美元,出口将回落至14亿美元。2010年,如果国家确定的国民经济增长8%的目标能够实现,以及有关方面预测机械行业可以增长15%,机床工具行业将会有两位数的增长,但是金切行业不会有大幅度增长。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号