供给创造需求培育钻石行业起势

一、需求:培育钻石快速发展,需求集中于美国,中国将后起直追

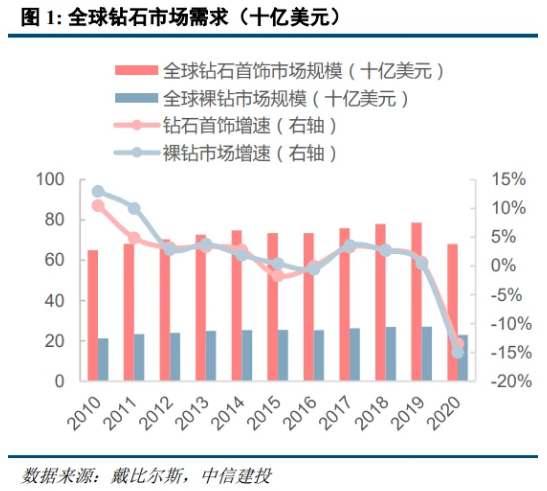

全球钻石市场增长基本步入停滞,裸钻市场规模约250亿美元。2009-2014 年,钻石市场发展速度较快,钻石裸钻市场于2014年达到阶段性高点252亿美元。2014 年之后,钻石市场稳定在250亿美元上下。钻石需求集中,美国中国印度三国需求占比合计超过70%,其中美国为最大消费国。全球钻石消费集中在 美国、中国和印度三国,2019年美国钻石消费占全球比重达到48%,中国和印度的比重均为11%,三国合计占比达70%。2020年疫情期间,美国政府发放消费补助,刺激了零售珠宝消费,美国钻石市场规模占全球比重达到52%。

培育钻石市场快速发展,美国为培育钻石最主要的消费市场。上世纪 50 年代人工合成金刚石的技术出现到 现在已经经历70年,伴随技术路径成熟带来的量产规模上升,以及对于低碳环保理念的宣传,2011年以来培育 钻石市场快速发展,10年CAGR达到 20%。天然钻石市场基本保持稳定,2010-2020年10年 CAGR 仅为 1%。美国、中国和印度为培育钻石的主要消费国,根据贝恩数据,美国消费了全球 80%的培育钻石,中国消费了全球10%的培育钻石,而全球其余地区消费了10%的培育钻石。我们根据印度出口的培育钻石数据测算(大部分 阿联酋和中国香港的培育钻石流转至了美国),美国消费的培育钻石比重实际可能更高,达到 80%以上,而中国大陆消费占比约在5%以下。

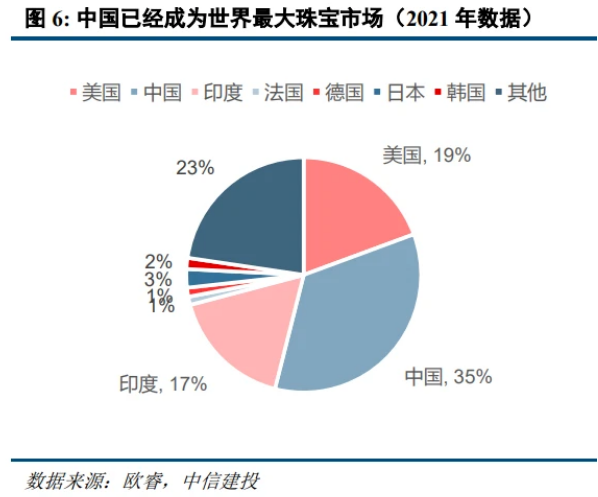

中国已经成为全球珠宝首饰最大市场,但是钻石消费偏少,中国培育钻石的消费存在从零到一的发展契机。根据De Beers数据,2021 年中国珠宝首饰市场规模占全球的比重已达35%,高于美国的19%,中国已经成为全球珠宝首饰第一大市场。不过,中国的珠宝首饰产品仍以黄金为主,黄金产品占比达到 58%,钻石产品占比仅为14%。中国拥有世界上最大的中等收入群体,市场空间巨大,随着“悦己”需求的不断增长,培育钻石市场在中国的渗透和发展是培育钻石市场发展的新增量。

培育钻石按克拉计算的渗透率提升较快,由2018年的3.4%提升至 2021 年的 7.5%。根据 Paul Zimnisky 数 据,2018 年全球培育钻石终端零售渗透率估计为 3.4%(销售额口径),估计 2021 年将达到 7.5%。如果以毛坯 钻石克拉数计量,培育钻石渗透率由 2018 年的约 1.36%提升至 2021 年的 7.76%(当年培育钻石产量约为 9 百 万克拉,此处培育钻石采用宝石级毛坯产量,而天然钻石既包括宝石级又包括非宝石级的毛坯产量)。由于培育钻石产量数据与天然钻石产量数据存在一定口径差异,因此使用克拉数测算的渗透率与收入测算的渗透率存在 一定差异,不过从变化趋势来看,2021年产量计算的渗透率高于收入计算的渗透率,印证了培育钻石降价趋势。对比美国培育钻石渗透率,中国培育钻石渗透率约有 6 倍空间。

2020 年,全球天然钻石毛坯产量为 1.11 亿 克拉,培育钻石毛坯产量为 600-700 万克拉。根据戴比尔斯数据,2020年美国天然钻石消费占比 52%,中国占 比 13%。贝恩数据显示,美国消费了80%的培育钻石,中国消费了 10%的培育钻石。根据 GIA 数据,天然钻石 中 30%为宝石级钻石。我们测算,宝石级克拉数量口径下,2021 年美国培育钻石渗透率 31.9%,中国培育钻石 渗透率为 5.7%(培育钻石和天然钻石均采用宝石级毛坯产量,因此,渗透率表观偏高)。不考虑美国中国培育钻 石需求增长的情况下,对比美国,中国培育钻石渗透率仍有近 6 倍提升空间。实际上,中国钻石消费比例仍然 偏低,同时培育钻石接受度在不断提高,因此中国培育钻石存在巨大潜在增长空间。

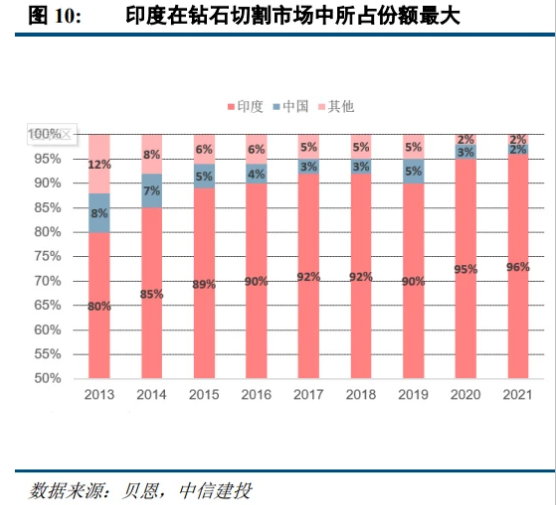

印度是世界第二大培育钻石生产国,同时为世界上最重要的钻石加工切割中心,凭借产业集聚和低人力成 本优势,将推动培育钻石的零售普及和终端价格下行。根据贝恩数据,2020 年印度的培育钻石产量占全球比重 为 21-25%,仅次于中国。根据印度媒体 Times of India 报道,2021 年印度培育钻石产量占全球比重约15%。印度是世界上最重要的钻石加工切割中心,96%的钻石加工切割于印度完成。培育钻石行业高速发展,印度发挥钻石加工切割中心的优势,承接了相当一部分培育钻石的加工切割,印度加工的培育钻石出口额快速增长,2021 年增长 106.5%至13.14亿美元。印度为全球绝大部分CVD钻石的来源国,CVD 设备有望迎来快速扩张,培育钻石产能增加。根据 Business Insider 报道,截至2022年8月印度生产了全球 90%以上的 CVD 培育钻石。目前印度拥有 2200-2800台CVD设备,预计 2 年内将增加至 5000 台,CVD培育钻石产能有望显著增加。

二、供给:中国贡献约一半产能但缺乏话语权

中国为培育钻石最大生产国,贡献全球50%左右的培育钻石。2020年全球宝石级培育钻石毛坯产能达600- 700 万克拉,其中中国培育钻石产能达300万,占据全球产能的近1/2。其次是印度、美国和新加坡,总产能分别约为 150 万、100万和100万。生产培育钻石的两种主要方法为 HTHP方法和CVD 方法,其中,中国、俄罗斯主要采用HTHP方法,而美国、欧洲和中东主要采用 CVD 方法。培育钻石毛坯产量快速增长,最新产量接近1000万克拉。根据Paul Zimnisky数据,2018年培育钻石毛坯年产量在200万克拉左右,2021年产量在900万克拉左右,2022年最新数据显示已经接近1000万克拉。

未来产能扩张存在基础,六面顶压机用途转换+新增扩产助推培育钻石产能扩张。

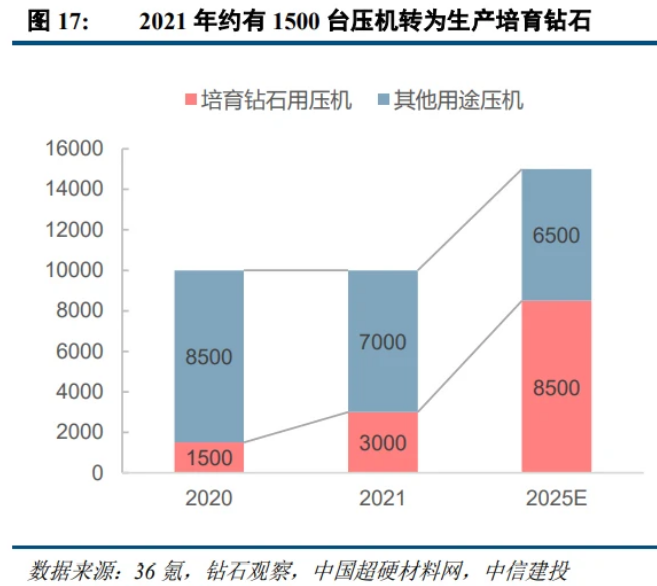

(1)较多六面顶压机转产培育钻石,预计未来转产数量仍会增加。根据 36 氪报道,2020年初中国人造金刚石的六面顶压机约有10000 台,其中1500台用于生产培育钻石。根据钻石观察数据,2021 年中国人造金刚石六面顶压机仍有 10000 台,但 其中用于生产培育钻石的数量明显增加,3000 台用于生产培育钻石。由于生产培育钻石的利润明显高于其他品类金刚石,因此预计未来仍会有相当一部分六面顶压机转换用途为生产培育钻石。

(2)与此同时,培育钻石六 面顶压机产能也在增加。根据中国超硬材料网数据,人造金刚石行业每年压机设备产能上限为 1500 台,我们推测新增设备产能相当一部分会用于生产培育钻石。以力量钻石为例,公司计划未来3年新增 1800台压机,其中1500台用于生产培育钻石。

2025 年中国生产培育钻石压机数量有望达到8500 台,培育钻石产能扩张近 2 倍。假设中国人造金刚石行业2022-2025年平均每年压机设备产能为1250台(目前估计年新增供给上限为1500台),新增产能中70%用于生产培育钻石(观察行业参与者力量钻石,这一比例为83%)。假设更高的利润率会驱使行业中原有10000台压 机中 50%逐渐转为生产培育钻石(2021 年约为 30%,较 2020 年提高 15%),那么可以测算得出2025年约有 8000台六面顶压机用于生产培育钻石,培育钻石整体产能较2021年扩张接近2倍。

国际培育钻石协会(IGDA)的建立有助于培育钻石的推广和发展。2016 年国际培育钻石协会建立于美国, 主要为促进培育钻石行业的信息交流、教育和行业发展。协会创始成员是 Richard Garard,为 Microwave Enterprises 的首席执行官,该公司为钻石生产提供设备和 CVD 技术。IGDA 在成立的最初三年中与美国联邦 贸易委员会进行了合作,首次为培育钻石定义了适宜的术语。2021年11 月,IGDA 推出了 2.0 计划,该计划致力于扩大 IGDA 的组织领导力,并提供面向消费者的推广和培训项目。该计划包括:建立新网站,成立专家顾 问委员会,加强对消费者的教育宣传、销售人员的培训以及国际分会网络的创建等。初步目标是将重点从美国转移到全世界,旨在吸引更多成员加入其中,以应对快速增长的培育钻石市场和不断扩大的消费者群体。

IGDA 的中国企业代表偏少,表明话语权仍需提升。截至 2022 年 8 月,IGDA 官网网站显示其拥有 72个会员,但是中国大陆仅有 4 家代表:北京阿尔玛斯科技有限公司、桂林德烨超硬材料有限公司、洛阳启明超硬 材料有限公司、东莞奥美特科技有限公司。

培育钻石价格下行打开市场空间产品属性转向满足悦己需求

一、培育钻石现阶段定价方式:锚定天然钻石进行折扣定价

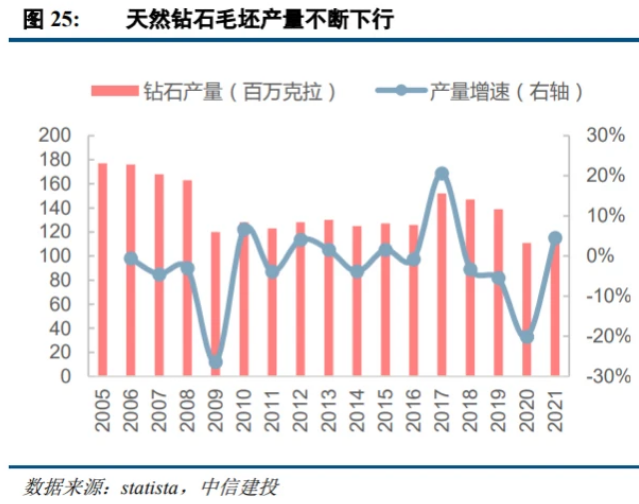

天然钻石供给受限,价格稳步上升。全球目前已探明的天然钻石储量大约为 25 亿克拉,分国家看其中澳大利亚6.5亿克拉,扎伊尔5.5亿克拉,按现阶段开采水平(每年约 1 亿克拉左右)现有钻石储量约能开采25 年。近20年来,天然钻石开采量呈下降趋势,产量增速多年为负。2005年天然钻石年产量为 1.77亿克拉,2021 年 仅有 1.16 亿克拉。供给趋紧情况下,天然钻石价格不断上升,以 2009 年为例,2009 年天然钻石产量下滑明显, 而次年钻石价格则显著上升。目前力拓阿盖尔矿已关闭,戴比尔斯和埃罗沙占据上游50%以上的供给,形成绝 对垄断地位,同时我们认为印度庞大的贸易网络可以帮助俄罗斯规避钻石出口限制,天然钻石双雄垄断局面中 短期内都不会被打破。

目前相同等级下,1克拉培育钻石终端零售价格约为天然钻石的20%以下。根据收集的终端零售钻石价格数据,我们发现常见品牌的钻石价格区间为:1 克拉培育钻石 13390-44441元,1克拉天然钻石 68950-202000元,部分抖音品牌和淘宝品牌的培育钻石价格已经下探至 7000-8000元。和天然钻石相比,培育钻石更加接近无色,净度更高。相同颜色和净度条件下,培育钻石的价格约为天然钻石的20%左右,例如,E/VS1 的培育钻 石(小白光)价格约为E/VS1 的天然钻石(周大生)价格的14%。同一品牌对比(除材质外其他参数均相同), VENTI钻戒的培育钻石款的价格约为同款天然钻石价格的19-23%。

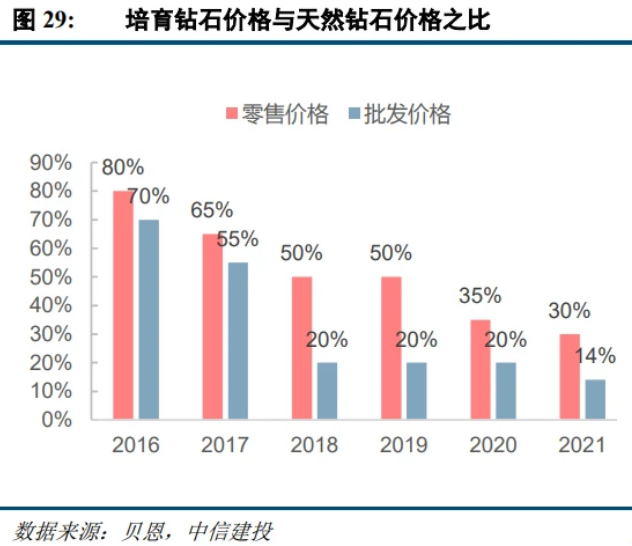

相对于天然钻石,培育钻石折价率不断增加,单位产品价格呈现逐渐亲民的走势。根据贝恩数据,培育钻石的零售价格已经从 2016年天然钻石的80%下降到 2021 年的 30%,批发价格从70%降低至14%。培育钻石的定价方式是根据同样4C标准的天然钻石的价格给予折扣的形式来制定,但伴随培育钻石产量的不断增加,折扣比例也会不断调整,目前培育钻石终端零售价格约为天然钻石终端零售价格的20%左右。戴比尔斯旗下 Lightbox 价格偏低,意欲引导市场走向和塑造消费者认知。戴比尔斯2018 年推出培育钻石品牌 Lightbox,其产品定价远低于同品质天然钻石,0.25 克拉钻石仅需200 美元,1克拉钻石仅需800 美元。Lightbox产品主要源自戴比尔斯集团公司元素六(Element Six),元素六早在 1953年就已经合成培育钻石,其培育钻石技术达到了世界领先水平。戴比尔斯的高品质培育钻石定价较低,目的在于将培育钻石与天然钻石区 分开来,引导培育钻石进入天然钻石仿品类别,比如莫桑石,塑造培育钻石与天然钻石是两个品类的消费者认知。戴比尔斯在0.2克拉及以上的培育钻石印有永久性 Lightbox 标志,在放大镜下很容易辨认,清楚表明其为培育钻石产品。同时,2020 年戴比尔斯在俄勒冈州开设了年产200万克拉培育钻石的工厂,存在影响行业价格的产能基础。

二、存在以价格换市场的机遇

1.培育钻石零售价格具备下行空间,与天然钻石价格分化,价格适度下行利于渗透率提升

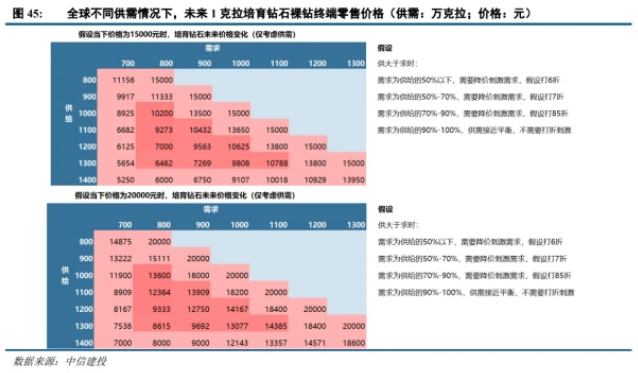

目前生产毛坯培育钻石的利润率高,具备超额收益空间,技术突破、现有厂商扩产、新厂商入局使得产能快速扩张,未来培育钻石的终端零售价格存在下行空间。目前培育钻石的毛利率远高于同类型工业产品,以力量钻石为例,其培育钻石业务毛利率明显高于其他品类,2018-2021 年培育钻石业务毛利率分别为 48.49%、 61.21%、66.82%、81.38%,远高于金刚石单晶和金刚石微粉毛利率(2021 年金刚石单晶和金刚石微粉毛利率分 别为 57.93%、50.02%)。生产培育钻石目前具备超额收益,技术进步从根本上奠定了产能扩大基础;经济逻辑 上现有厂商预计持续扩产以吸收行业红利,同时预计更多的厂商将入局培育钻石以获取高额利润。因此,随着产能逐渐扩大,培育钻石的零售价格存在继续下降的空间。在不同供需条件下,培育钻石零售价格将会发生变化。我们判断,未来产能扩张速度高于需求增长,因此培育钻石零售价格将较当下下行。对于当下零售价格为15000元的1克拉培育钻石,中性假设下未来的零售价格区间为 6000-11000 元;对于当下零售价格为20000元的1克拉培育钻石,中性假设下未来的零售价格区间为 8000-14500元。

产能不断扩大培育钻石零售价格下行,培育钻石价格将与天然钻石价格分化。近年来,培育钻石生产技术不断进步,产量快速增长。以力量钻石为例,2021 年培育钻石产量增长139%至32.59万克拉。力量钻石募资扩产后,在项目建设期第3年(2025 年前后)可以新增207.25万克拉产能,第4年新增276.56 万克拉,第5-10年稳定在277.2万克拉,总产能将达到341.32万克拉(2027 年前后),较2021年增长超过10倍。根据Paul Zimnisky数据,2030年珠宝首饰用途培育钻石产能将达到 2000-2500万克拉。

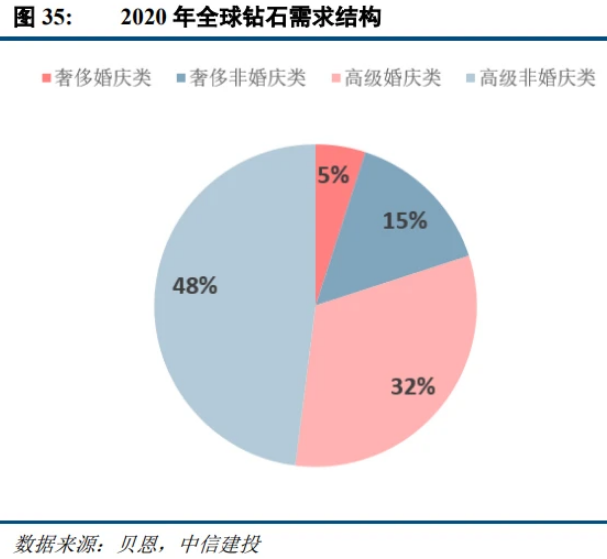

培育钻石终端零售价格适当下行利于渗透率提升。天然钻石的高价使得钻石消费场景受限,相当一部分消费为婚庆场景。产能扩张使得培育钻石零售价格下降,将增加消费频率和扩大消费群体,从而渗透率快速提升。以消费电子智能手机为例,均价的快速下行带来渗透率快速提升。2009-2014 年,智能手机均价由 3978 元下降至1868 元,均价的下降降低了消费门槛,使得更多消费群体可以购买这一新型品类,智能手机渗透率随之由 13.06%提升至 93.76%。

2.培育钻石与天然钻石功能定位分化,更多满足悦己需求

培育钻石将与天然钻石分别聚焦不同细分市场,实现错位发展。天然钻石因其稀缺属性具备独特的承诺象 征意向,同时具备价值符号的特征,稀缺性也决定了其价格持续上行。因此,未来天然钻石的消费场景将更加聚焦婚庆场景。技术不断突破,培育钻石在4C标准方面表现优于天然钻石,同时其产能也在不断扩张,随着其终端零售价格下行至1万元以下,培育钻石更加适合高频购买、日常佩戴,消费者自购以满足悦己需求,我们预测2025年用于时尚佩戴的培育钻石市场规模将达到80亿美元(具体测算见后文,即假设培育钻石主要用于时尚穿搭场景)。优质 4C 标准的天然钻石稀缺性不断加剧(天然钻石探明储量减少,同时培育钻石会使得一部分品质低的小克拉天然钻石出清),叠加品牌和设计溢价,天然钻石定位将提高,具备奢侈品属性。培育钻石独特优势:可塑性更强,根据个性化需求实现反向定制。由于培育钻石在实验室中制造,因此培育钻石能够根据消费者需求生产特定类型的产品,比如彩色的钻石,然而彩色的天然钻石较为稀缺。同时,相比于天然钻石,技术进步使得培育钻石单钻更大,切割塑造空间更加充裕。培育钻石的体积和色彩塑造了其与 天然钻石的差异点,从而实现了差异化发展。

培育钻石逐渐剥离投资属性,时尚属性更加浓厚,充分满足潜力巨大的“悦己”需求。婚庆场景下,钻石消费频率极低,大部分消费者一次婚姻只会购买一次钻戒。不同于天然钻石,培育钻石的产能持续扩大将带来零售价格下行,价格持续下行也逐渐脱离钻石产品的投资属性,使得消费者更加注重产品本身的物理属性,降低购买的心理负担。消费者对于产品背后的时尚设计才会更加敏感,才能以实际购买行为响应不断推陈出新的产品以进行日常穿搭。从诸多消费品来看,价格相对可承受才会唤起多次的悦己消费,比如一次医美消费在数千元至万元,一次国内长途旅游也在数千元,每年更新消费电子(比如手机)的花费也在数千元等。因此,我们认为当培育钻石单位产品终端零售价格下探至 5000-8000 元时,珠宝的悦己需求将被点燃,消费者佩戴不同风格的培育钻石进行日常穿搭,频率正如更换衣物或手提包。

3.中国 2025 年培育钻石零售额渗透率有望达到 5.04%,终端销售空间有望达到 4.5 亿美元

核心假设:钻石供给端:(1)2022 年受到俄乌冲突影响,假设天然钻石供给下滑(2022 年供给下降 15%),由于天然钻石探明储量有限,开采难度逐渐加大产量下降,同时矿产企业开采进度放缓以维持天然钻石价格,因此假设 2023-2025年增速为-5%。(2)生产培育钻石的HTHP压机主要集中在中国,假设未来中国仍为HTHP方法主要生产国,随着已有厂商加大压机设备投资,同时生产钻石的技术进步,因此,单位年产值逐步增加。同理假设 CVD 设备增加和技术进步,因此单位年产值亦逐步增加。

钻石需求端:(1)2022 年天然钻石供给短缺导致价格上升,终端零售价格加价倍率也上升。天然钻石供给稀缺为大势所趋,供给需求或由紧平衡逐渐转为供不应求,因此价格具备上行趋势。(2)目前美国为全球最大钻石消费国(占比 52%),假设 2025 年美国天然钻石消费占比仍居世界首位,占比稳定在 50%左右,中国和印度消费占比有所提升,占比分别提升至 13%和 12%。(3)美国亦为培育钻石的全球最大消费国,占比达到 80%以上,假设随着中国印度等国对于培育钻石认知度和接受度的提高,这一比例在 2025年下降至77%,而中国和印度则分别提升至 6%和7%。

通过以上假设,我们可以测算出天然钻石和培育钻石的供给和需求情况,天然钻石供应商逐渐降低供给来维护稀缺性,培育钻石供给增速快于需求增速,需求和供给的变化将引起价格变化,估计天然钻石价格持续上行,培育钻石价格适度下行。培育钻石的价格将不再锚定天然钻石价格,由自身供需变化和成本决定,价格测 算方法为假设未来供需变化程度为价格折扣率。结合钻石需求量,我们可以得到以销售额计价的培育钻石终端市场空间和对应的渗透率。综上所述,需求端假设 2025 年美国、中国、印度的培育钻石渗透率(克拉口径)分别为 60%、30%、35%,此时培育钻石1克拉裸钻价格为952 美元,培育钻石市场空间分别为 60.4、4.5、5.2亿美元,以销售额计的培育钻石渗透率分别为 15.68%、5.04%、6.26%。

弹性测试:我们测算2025 年 1 克拉培育钻石终端零售价格区间(当下15000元的标准品款式)有望下探至6000-11000元人民币。不同于天然钻石,技术进步和高利润决定培育钻石产量扩张具备极大经济动机,我们测算2025年培育钻石裸钻产量可以达到1000万克拉左右,消费者需求在800万克拉左右,此时我们进行培育钻石裸钻的零售价格弹性测试。当培育钻石剥离投资属性后,其供需函数符合一般商品的变化:当供大于求时,珠宝零售商会降价促销, 消费者需求会出现一定程度扩张;反之亦然。同时考虑供给来源和体量的增加,上游到下游的价格传导会呈现一定的下行,因此珠宝商会降价出售。镶嵌类产品毛利率较高,因此折扣空间较大,一般购物节镶嵌类产品折 扣可达8-9 折,部分大促节日折扣可达5-6 折。以 2020 年上海“五五购物节”为例,老凤祥非素金类产品 7 折, 新世界大丸百货镶嵌类珠宝 5.8 折起。

已有渠道奠定扩张基础独立品牌战略创造区隔

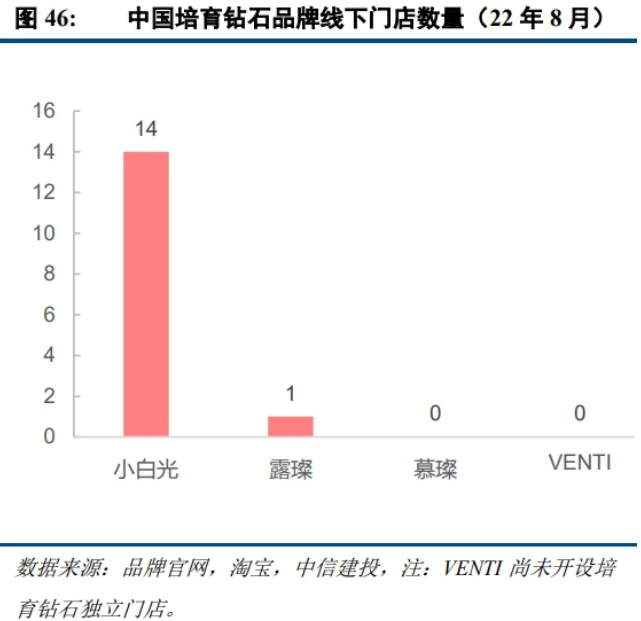

培育钻石零售处于起步阶段,独立门店数量有限,线上渠道正在建设。中国培育钻石的发展正处于起步阶段,线下独立门店数量仍然不多,小白光开设了 14 家门店,露璨开设了1家门店,而慕璨尚未开设线下门店。四个品牌均开设了线上零售渠道,不过,各品牌的粉丝数量较少,品宣推广仍处于发展初期。

各品牌均建立了线上渠道,强调“克拉自由”,突出悦己需求。国内培育钻石主要参与品牌均建设了线上销售渠道。一方面,官方网店邀请模特或代言人突出时尚和设计;另外一方面,官方网店强调消费者应该追求克拉自由,自己为自己购买(悦己需求)。随着产品时尚属性趋强,单价更加亲民,培育钻石的快时尚逻辑类似于 快时尚服装品牌,线上渠道将成为消费者购买的重要渠道。

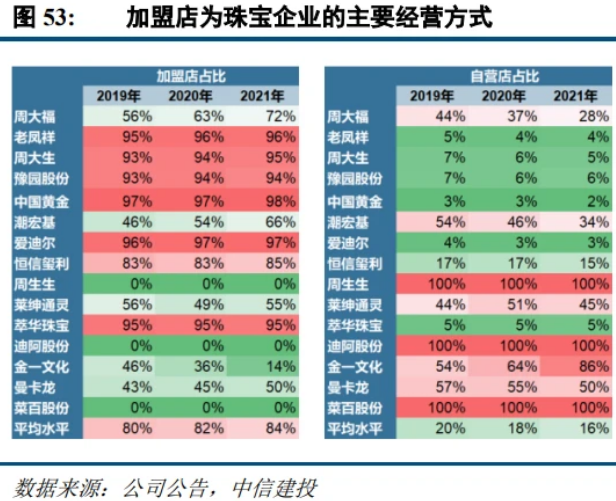

珠宝公司线下渠道铺设基本完毕,借助庞大销售网络将为培育钻石快速扩张奠定基础。传统珠宝企业的门 店快速扩张,头部企业扩店速度尤为明显,周大福的门店数量由 2016年的2118 家迅速扩张至 2021 年的5459家,中国黄金的门店数量由2017年的1865 家迅速扩张至2021年的3721家。加盟方式能够减少企业资金压力, 帮助企业快速扩张占领市场,因而加盟店为珠宝行业的主要经营方式。中国珠宝上市公司营业额已经超过社零限额以上黄金珠宝销售数据,表明珠宝加盟商延伸至限额以下企业, 线下渠道铺设基本完毕。中国珠宝行业上市公司营业收入逐渐高于对应年度限额以上企业金银珠宝零售值,珠宝上市公司零售值与对应金银珠宝社零之比从2018年的84%快速上升至2021年的 107%。其中头部效应愈加明显,6家头部珠宝企业的零售值从2018 年的 64%上升至2021年的91%。培育钻石逐渐满足消费者“悦己”需求,消费场景更加多样,消费频率提高,因而借助既有的销售网络能够帮助品牌快速铺货,增加消费者触达和加深消费者教育,从而培育钻石市场快速发展壮大。

传统珠宝企业纷纷设立副品牌或独立品牌发展培育钻石,区隔主品牌天然钻石,并不会对天然钻石品牌以及相应的加盟商利益产生过多影响。培育钻石将与天然钻石错位发展,既有珠宝公司推出区别于天然钻石的副品牌来发展培育钻石,比如戴比尔斯推出 Lightbox 培育钻石品牌,潮宏基借用副品牌 VENTI 梵迪发展培育钻石,豫园股份推出露璨培育钻石品牌。深圳中嘉恒美科技有限公司则推出独立品牌小白光来发展培育钻石。借助副品牌或独立品牌战略,培育钻石产品将与天然钻石产生区隔,从而针对不同细分市场实现错位发展。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号