汽车行业的芯片短缺似乎并没有显示出很快缓解的迹象,近期,北美、亚洲和欧洲的主要汽车制造商继续发布警告,芯片供应会有进一步的负面影响。

几个月前,一些汽车制造商和分析师乐观地认为,汽车行业将在年底前恢复正常。而现实情况是,部分市场热销车型的交付时间还在往后推迟。比如特斯拉Model Y交付时间推迟到6至10周,此前这个数字是1-3周。

本周,AutoForecast Solutions公司再次上调了汽车行业停产预测,估计在全球汽车芯片供应危机结束之前,全球汽车业的生产计划将损失850多万辆,这一数字比一周前多出44万辆。

此前,戴姆勒首席执行官Ola klenius对外表示,今年第三季度的销售额可能明显低于第二季度,原因是由于芯片短缺造成相关的工厂产量削减。

而作为全球规模最大的汽车芯片供应商,英飞凌首席执行官Reinhard Ploss此前在接受媒体采访时表示,在产能扩张跟不上消费者需求的地区,这种短缺“可能会持续到2023年”。

一、

就在本周举办的IAA慕尼黑车展上,多家欧洲汽车制造商龙头企业表达了对后续市场变化的看法,“全球半导体短缺可能不会在明年完全消失,可能要到2023年才能解决。”

Ola Kallenius表示,半导体需求飙升意味着汽车行业到2023年可能很难找到足够的芯片供应库存,“几家芯片供应商一直在提到需求的结构性问题。这可能会影响到2022年,到2023年形势可能会变得宽松。”

宝马首席执行官Oliver Zipse表示,他预计供应链下半年仍然保持紧张状态,直到2022年。“我们预计供应链的普遍紧张状况,将在未来6至12个月内持续下去。”

大众集团首席执行官Herbert Diess表示,由于半导体需求旺盛,未来几个月甚至几年的供应短缺将持续下去,“今年第三季度供应仍然非常不稳定且紧张,大家都希望在年底前逐步复苏。”

雷诺首席执行官Luca de Meo表示,芯片持续短缺情况比预期的更严峻,下个季度应该会有一些改善,但能见度仍很差。“在汽车芯片交付方面,汽车行业面临来自消费电子行业的激烈竞争。”

目前还很难说这个复杂的问题何时能得到解决,Herbert Diess表示,由于芯片短缺,大众今年在中国的市场份额已经下降。“我们在中国受到的冲击,比世界其他地方更大,这就是我们失去市场份额的原因。”

据中国汽车流通协会数据显示,8月乘用车市场销量预计达171万辆,同比下降1.5%。其中,豪车市场近年来首次下降,零售量为27.8万辆,同比下降9.4%。

而根据高工智能汽车研究院监测数据显示,今年1-7月,奥迪国产车型月度上险量就一直处于下行态势,从今年1月最高点的7.42万辆下滑至7月的5.09万辆。

最悲观的,当属福特,这家公司也是在本轮芯片短缺潮中,受影响最大的汽车制造商之一。比如,该公司最畅销车型F-150本月再次因芯片短缺而停产,其中两座工厂将于本周停产,另一座工厂三班制也将被削减至一班制。

福特欧洲公司估计,芯片短缺可能会持续到2024年,原因是,电动汽车的普及加剧了这种短缺。例如,一辆福特福克斯通常使用大约300颗芯片,而一辆福特的新型电动汽车使用多达3000颗芯片。此外,在整车原材料方面,车企也正面临“新危机”,比如成本上涨。

尽管芯片短缺仍在持续,但各家车企都表达出对于终端汽车消费需求持续恢复的乐观。一部分此前规模较小的厂商,甚至出现了同比的大幅增长。

来自理想汽车官微的消息,8月份该公司共交付9433辆理想ONE,再创单月交付新纪录。同比2020年8月增长248%,环比2021年7月增长9.8%。目前,这款定价在30-35万区间的车型,已经领跑国内市场。

二、

未能预测到行业对于汽车芯片的强劲需求增长,是整个汽车产业链对于此轮供应短缺潮爆发的复盘因素之一。而更大的改变已经到来,那就是绕过一级汽车零部件供应商,直接与汽车制造商进行合作。

“正如我们在过去一年所看到的,汽车产业为这种上下游多层关系划分付出了高昂的代价。”业内人士坦言,另一大因素则是产业链没有预计到终端市场回暖速度以及智能化、电动化渗透率的快速提升。

高工智能汽车研究院监测数据显示,今年1-6月国内新车(合资 自主)搭载前向ADAS(L0-L2)上险量为381.63万辆,同比上年同期增长41.03%;其中,今年1-6月前向L2级ADAS新车搭载上险量为154.63万辆,同比上年同期增长86.21%。

在智能座舱方面,今年1-6月国内新车(合资 自主品牌)搭载智能座舱上险量为139.39万辆,同比增长97.88%。此外,车联网前装搭载量为552.79万辆,搭载率首次突破50%,达到54.97%。

这被行业视为:需求的结构性增长。

比如,恩智浦2021年上半年的汽车收入比2019年上半年增长了21%,但同期汽车产量下降了13%。一方面,芯片价格出现了上涨,另一方面,单车的芯片的需求量和价值在加大。

第一步改变,就是打破过去3-6个月的芯片制造周期与汽车制造的零部件零库存“矛盾”。在福特公司最近一次财报电话会议上,首席执行官Jim Farley表示,公司已经开始增加库存,并在芯片采购方面采取了更实际的做法。

而对于汽车芯片供应商来说,意味着供求关系更贴近终端市场的需求变化。不过,芯片供应从短缺到恢复常态,下游客户还需要承受未来一年内芯片产业链各个环节价格继续上涨的风险。

据知情人士透露,随着芯片扩产投资成本也在上升,转嫁部分成本已经成为事实。有数据显示,芯片代工厂为供应最短缺的传统MCU芯片支付的生产费用增加了40%。

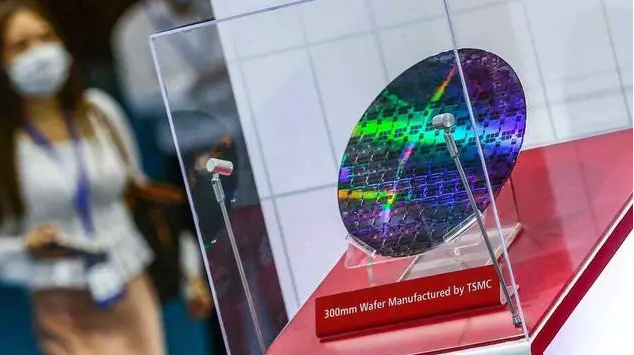

上个月,全球晶圆代工龙头台积电(TSMC)陆续通知客户,从8月25日起该公司生产的7纳米以上的制程新订单全面涨价20%,7纳米以下的制程涨价7%到9%。

有行业人士表示,从明年开始,台积电价格的影响将更加明显,因为该公司手上还有大量积压的待交付订单。一些微控制器芯片的价格已经从每个0.20美元跃升至1美元以上,在不到一年的时间里上涨了400%。

数据显示,从去年10月到今年6月,移动芯片巨头高通的累计销售成本同比增长近60%,而其主要竞争对手之一的联发科同期的累计销售成本增长超过64%。而这些成本最终都会继续转嫁给下游客户。

更大的潜在影响还来自于芯片下游直接客户的数量增加,比如智能驾驶、智能座舱和中央网关等等新的域控制器供应商数量在逐年增加。这意味着,争抢芯片订单愈演愈烈。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号