《行业报告《下》),将着重讨论:银行、原石、上游产业、培育钻石的内容,以及对未来的展望:

银行

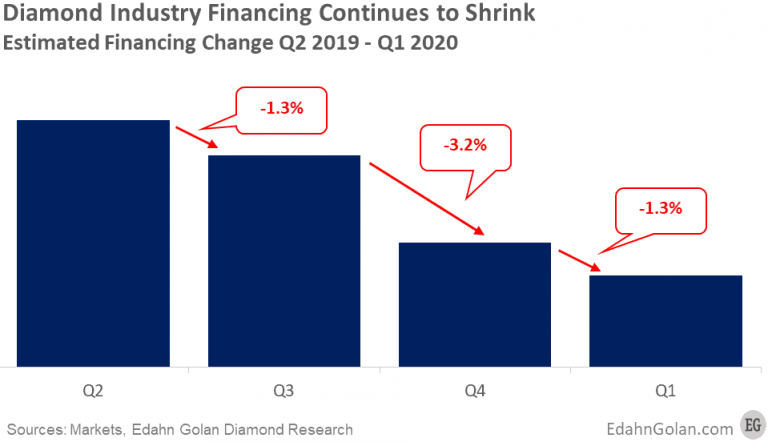

可以预见的是,在短期的未来,银行对于钻石行业的贷款支持依旧不会太大。数家钻石机构向银行方面提出增加资金供应的努力并不成功,不过他们依然在继续争取。

不过,钻石行业领投者——荷兰银行(ABN AMRO)已经宣布,自4月至9月期间,对于贷款额在5000万欧元以下的钻石企业将暂停收取本金和利息。对于250万欧元以下的商业贷款,将自动延后6个月收取本金和利息。

▲ 2019Q2 - 2020Q1期间银行对钻石行业的投资持续下降

行业上游的状况

原石/毛坯石

对于矿业公司来说,2020年开始得很好。2019年12月的零售业绩普遍不错,这驱动了行业中游对原石的需求,也给矿业公司带来了需要的现金流,减少了自己的库存压力。据估计,行业上游的原石库存因此下降了50亿美元等值的货品。

一月份,上游将价值超过10亿美元的原石投放进了市场。这些产品被中游兴致勃勃地买下了。但那时的中游企业都过于乐观,买下了超过自己能“消化”的产品。银行方面提早看到了财务数据,并发出了相应警告。

这个警告在二月份得到了证实。

正当人们为市场变化感到担心的时候,COVID-19疫情来了。

本季度末,原石贸易踩下了刹车。三月份,随着珠宝零售活动的急剧下降,加工中心纷纷关闭,中游再也不需要从上游买那么多的钻石原石了,其实他们也已经没有能力处理这些产品了。即使工厂依然能保持生产力,但在卖不掉成品钻的情况下,他们怎么可能支付得起生产成本?

何况此时此刻,成品钻价格得未来已经变得未知。

不过也有人说,经历过这次暂停之后,原石供应可能出现短缺。而且,当疫情过去之后,中游企业会特别渴望得到新的原石供应,这对价格有一定的拉伸作用。

但是这只不过是焦虑情绪引起的想法而已。

戴比尔斯 De Beers

在2020年的前两次看货会上,戴比尔斯并没有降价。对于戴比尔斯而言,宁愿降低销售额也不降价是一种老派政策了。虽然过去他们也做过一些让步,不过方法都比较“迂回”。

要知道在2020年第一次看货会上,戴比尔斯的销售额达到了5.51亿美元,比去年12月那次上升了29%,比去年同期上升了10%之多。这可是一大批货物,不过戴比尔斯的客户都保持着很高的热情,有的甚至超量采购。

对于戴比尔斯来说,之前坐拥大量的库存,现金流也显得岌岌可危。这次一举销售大量的产品,无疑是一种很大的放松。然而,第一次的看货会让中游库存堆积得太快,以至于到了第二次看货会时,很多公司都提出了延迟采购的要求。第二次看货会销售总额为3.55亿美元,直接下降36%。

这只是三月份悲剧的预兆。

第三次看货会定于3月30日-4月3日举行,不过遭到了各方面的打击。首先是看货商(即客户)纷纷要求“更灵活的采购政策”。然后就是南非(通往博茨瓦纳的最主要空中渠道)宣布关闭国境。博茨瓦纳随后跟上,接着是印度……各国政府纷纷停止了自己国家的商业活动,包括钻石的切磨加工。戴比尔斯虽然之前已经答应了客户能100%延迟采购,但依旧取消了第三次看货会。

▲ 戴比尔斯看货会原石需求降至零 ▲

阿罗莎/埃罗莎 ALROSA

虽然持有大量的钻石库存,阿罗莎依然取消了四月份的销售活动(原定4月6日-10日),并允许自己的长期客户能延迟采购100%的合同产品。这里面确实涉及到了一些法律事务上的变更,因为按照合同规定,长期客户必须保证每个月都要达到一定的采购额,否则将失去资质。

和戴比尔斯的战略一样,阿罗莎也是宁愿以销量为代价来换取价格的稳定。除了因为降价后再提价困难重重,也因为减少销量有助于价格的恢复。这种old school的做法,之前由戴比尔斯主导,现在被阿罗莎全盘接收并执行。

为了支持自己的长期客户,阿罗莎在三月份将保底采购额降低到了合同金额的50%,并允许10%的延迟采购,延迟的最后期限是五月底。随着全球各国开始限制旅行,阿罗莎举行了大颗粒原石(10.8ct以上)的线上拍卖(3月23日-4月6日)。其他形式的销售活动都告暂停。

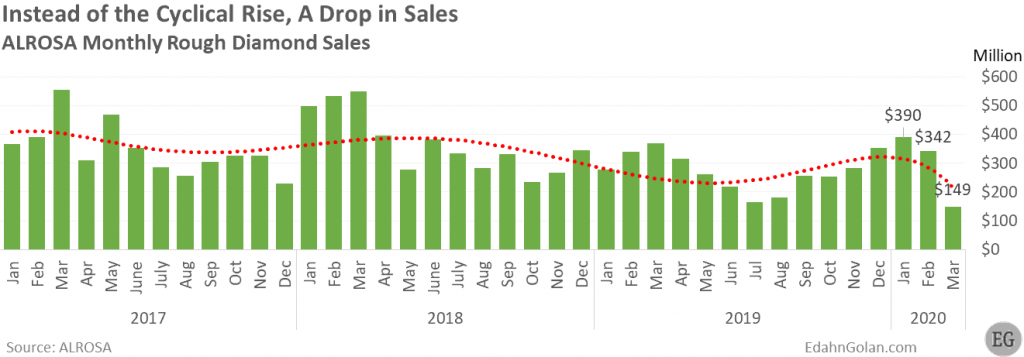

阿罗莎一月份的原石销售额为3.9亿美元,这是自2018年4月以来的最高数值,比上一个月(2019年12月)增长了11%,比去年同期增长28%。二月份销售额迅速下跌12%,为3.42亿美元,三月份跌至1.49亿美元。

▲ 阿罗莎月销售额统计表 ▲

力拓集团 Rio Tinto

另一个矿业巨头——澳洲力拓集团一直跟随着本国政府做出自己的市场决定。力拓放缓了开采和发掘的工作进度,包括其在加拿大的矿产。就像戴比尔斯和阿罗莎一样,力拓的销售势头一月份高涨,在三月份迎来终结。

中小型矿业公司的状态

南非总统Cyril Ramaphosa宣布了该国自3月26日至4月16日全国封锁三周的决定,导致了一些矿产公司要么限产要么直接关闭,因为在暂停之后重启开采是需要很高的费用的。

佩特拉(Petra Diamonds)和其他类似的中小型矿业公司的反应基本都是减产,不过这也根据矿产的种类来区分(开放矿、地下矿、冲积矿各有不同)。另外,佩特拉也决定将南非的销售活动减少为三天的时间。Gem Diamonds公司公布的数据显示,他们在3月18日举行的小颗粒原石销售会上,销售额下降了18%左右。一周以后,Gem Diamonds宣布著名的莱森矿(Letšeng,以出产大颗粒钻石闻名世界,位于莱索托王国)进入三周的“维护期”(3月29日-4月21日)。

南非国家钻石贸易公司(SDT)于3月27日-4月17日期间放假。

原石招标

一月份的各种招标会进展都很顺利,价格也比较强劲,不过三月份之前都是下滑的趋势,其中二月份更是如同预计的那样下降了20%之多。应该说这是原始供应商所面临过的最剧烈的价格下滑时期。

在Grib安特卫普招标会上,在价格下降18%的基础上,有超过80%的产品成功销出。

不过在三月份的各种招标会、采购会上,参加竞标和采购的公司数量都出现了下降。这并不令人意外。

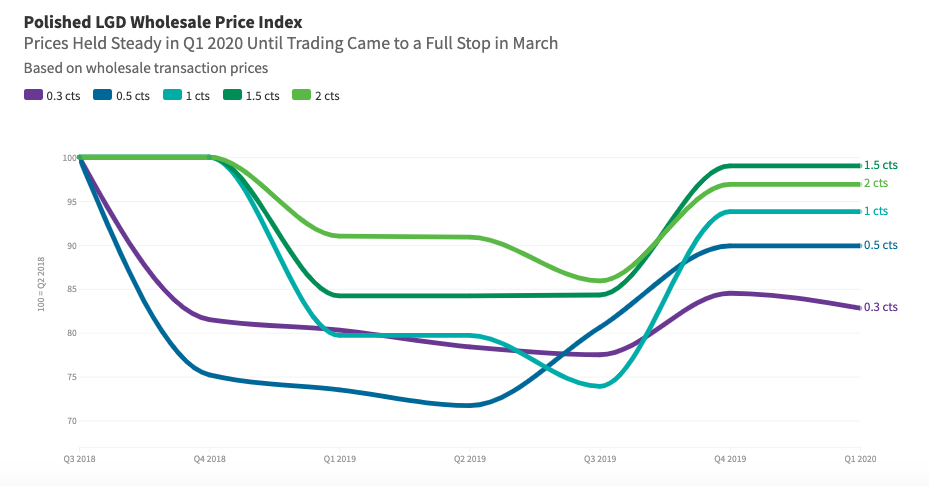

从一月开始到二月底,培育钻石的销售情况都是比较健康的。中国供应的培育钻石原石因为农历新年放假的缘故停止了一段时间。原本工厂应于二月份复工,然而直到二月底都没有开始工作。随后也只是部分工厂的限员复工。

旅行的限制给采购带来了障碍,加工厂只愿意在客户(在没看到货物的情况下)预付货款后才肯发货。事实证明,那种信任感其实是受限制的。

三月中旬,HPHT(高温高压技术制造的)培育钻石出现缺货。

根据培育钻石厂家和批发商的反馈,成品钻销售在三月份早期突然停止。业内期望四月份能有所恢复。

在本季度的前两个月里,培育钻石的价格保持稳定,市场交易也在继续。

▲ 成品钻(培育钻石)批发价变化趋势指引 ▲

还有一个重要的现象,就是二月份出现的CVD(化学气相沉积法)技术专利争议(相关内容可以参考JCK在那段时期的报道),这影响了CVD培育钻石的销售。

从数据上看,HPHT的需求情况更好。

目前很难预测疫情结束之后培育钻石的市场需求和价格走向。事实上曾经有一家加工厂表达过自己的意见,认为疫情之后培育钻石的价格应当会下降,因为贸易商/中间商届时会急于增加自己的现金流。

展望

COVID-19疫情会摧毁我们(钻石行业)的商业世界吗?显然目前它已经将贸易带到了零点,虽然对于实体的打击极为严重,但是对线上零售确实起到了重要的促进作用。或许在未来的几年里,线上销售会获得很快的发展。

(各国的)经济刺激政策已经准备出台了。一旦疫情结束,这些政策都会开始发挥作用。它们将以多种形式出现,并符合各国的经济理念。比如经历过上世纪三十年代经济萧条之后,美国人特别害怕失业率提高。这种情绪将引发很多相关的经济决策。不仅仅是美国,其他国家,比如德国也会害怕一些现象,比如二十年代的通货膨胀就令他们恐惧至今。

还有一点是需要牢记的:这个世界,迟早会出现疫苗,迟早会有治疗方案。在那之前,我们所有人都在面临一个挑战性很强的阶段,而且没人经历过这种痛苦。我们不知道未来会怎样。当这一切结束的时候,我们可能在很多方面都会变得和今天不同,包括生活方式、公司管理方式等等。

之前写道,钻石珠宝在疫情结束后会有一个较快的恢复和提升,但我没有解释为什么会回升。其实是因为爱。因为爱是一种人性的需要。

▲ 艾瑞克·弗洛姆(Erich Fromm,1900年3月23日-1980年3月18日),美籍德国犹太人。人本主义哲学家和精神分析心理学家。毕生致力修改弗洛伊德的精神分析学说,以切合西方人在两次世界大战后的精神处境。

正如艾瑞克·弗洛姆所说:“矛盾的是,独处正是孕育爱的契机。”

当我们不再被迫隔离的时候,我们将重新评估自己的生活。

我们将呼唤出内心的爱,觉得“嘿,生活是短暂的,不妨大胆一点。”我们会不再犹豫,立刻向自己爱的人求婚,因为我们在经历了那一段时期之后,不愿再失去彼此。我们会孕育孩子,因为我们更想延续自己的生命。正因为如此,我们会向往获得一件对生命历程有标志性意义的珠宝。或者,一个纹身也可以。也许,珠宝和纹身都要吧。

文章来源:Edahn Golan,钻石观察编译

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号