硅片处于光伏产业链中处于制造环节最前端。硅片环节的职能是将硅料加工成规范尺寸的硅片,应用于下游的电池和组件,在产业链中起到承接作用。同时硅片环节也是单多晶的分界点,单多晶产品在电池片与组件过程的区别很小,差异主要源自硅片环节的拉棒/铸锭工艺的不同,因此硅片环节是单多晶工艺路线差别的根本所在。

单晶硅片制造的单晶电池转换效率明显高于多晶电池,但因为受限于成本高企,单晶曾经的市场份额一直较低。但随着单晶多次拉晶法的推广以及大面积采用金刚线切割工艺切割硅片,单晶硅片正逐步夺回性价比优势。但总体而言,全球的硅片产能都明显的过剩,2018年全球光伏总装机量不过104GW,而2018年底,预计协鑫、隆基、中环的产能分别达到30GW、28GW和23GW,一体化组件厂的硅片产能达到30GW以上,远远超过市场需求。

单晶优势渐现 未来市场看涨

光伏硅片行业是典型的重资产行业,为了保持成本优势通常需要不断的购买新设备和对旧设备进行升级,资金投入较大。另外单晶硅片采用的直拉单晶炉长晶,多晶则是铸锭炉,设备不通用导致经营策略难以调整。

单多晶硅片路线之争的核心在于二者性价比孰高孰低。

A、由于多晶铸锭技术相对简单,而且单炉投料可达1200-1500kg,铸锭工艺的电耗已降至6.5kWh/kg以下,方棒成本也降至20元/kg左右;

B、提拉单晶的单炉投料则不超过300kg,方棒成本在40元/kg以上,因此铸锭环节的低成本是多晶硅片成本优势的主要来源。

C、切片成本单多晶总体差别不大,单晶略占优势。多晶硅片由于碎片率高、切割效率略低,导致单晶在切片环节成本略站优势。

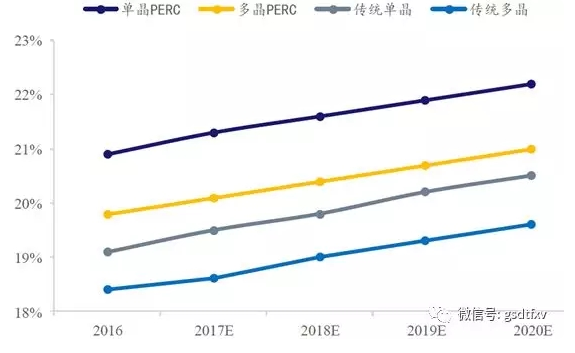

D、效率方面,多晶电池比单晶片能量转换效率低1%~2%,这是单晶硅片竞争优势的主要来源。新电池技术在单晶硅片上的成功应用,将单多晶电池的效率差距拉开到2.5个百分点左右。

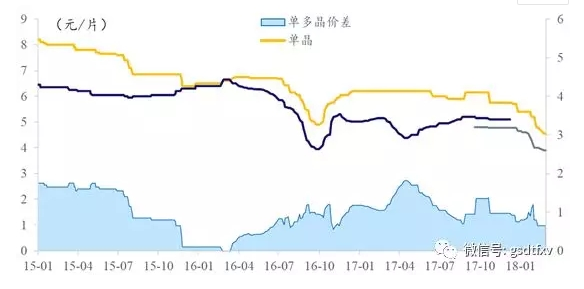

从1950年代初至1980年,光伏市场仅有单晶电池产品。1980年后,多晶电池凭借低成本的经济效益,份额逐年提高,在2011-2015年期间多晶产品市占率一度达到80%左右。从2015年起,随着长晶成本快速下降以及金刚线切片技术的率先应用,单晶迅速缩小与多晶成本差距,开始扩大份额。2017年,中国领跑者计划单晶产品优先,开启中国单晶市场火爆行情,进一步提高了单晶市场份额。

根据CPIA的研讨会数据,2018年上半年单晶硅片的产量占比已经达到了52.7%,单晶电池片的产量占比达到了41%;而这个数据在2017年全年则分别为31%和32.3%。根据ITRPV数据,从需求端看,未来晶硅市场的增量将以单晶为主,多晶市场增长非常有限。

图一:2016-20年PERC电池与常规电池转换效率预测

图二:单多晶价差持续缩窄

产能明显过剩 龙头构筑规模壁垒

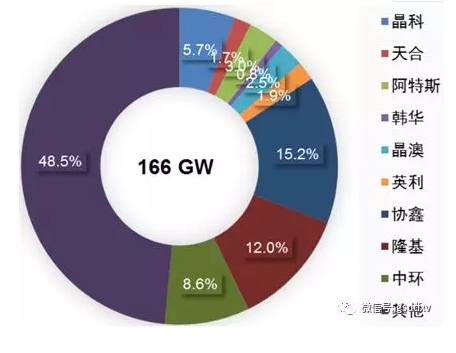

光伏产业总体处于产能过剩的状态,硅片环节的过剩尤为突出。根据PVInfolink的统计数据,截至2018年2季度末,全球硅片总产能超过160GW,年化产能利用率仅有74.6%,低于上下游的多晶硅和电池片环节。尽管面临过剩,由于新产能的生产成本较既有产能有明显优势,2018年硅片的产能仍在大举扩张。单晶硅片从46GW增加至73GW,同比增长60%,增量主要来自隆基、中环等龙头企业的扩张,多晶硅片从98GW增加至114GW,同比增长17%,主要来自金刚线改造带来的切片产能自然增加。

过剩背景下,硅片行业的规模效应和马太效应非常明显。一线龙头加速扩产以巩固市场地位,构建规模壁垒。

硅片市场的主要供应商分为两大类。一类是垂直一体化厂商(晶科、晶澳、天合等),只要现金成本不高于外购成本,他们通常优先使用自己生产的硅片,这也是“531新政”后这些厂的硅片产能仍然能够满跑的原因之一。另一类是第三方的龙头厂商,比较有代表性的是隆基、中环和协鑫三大供应商,满足一体化厂商的硅片缺口和其他电池厂的硅片需求。

图三、2018上半年硅片产能分布(单晶、多晶综合)

2018年全球光伏总装机了不过104GW,而2018年底,预计协鑫、隆基、中环的产能分别达到30GW、28GW和23GW,一体化组件厂的硅片产能达到30GW以上,远远超过市场需求。

受供需失衡影响,光伏全产业链价格均出现大幅下降。年初以来,降幅较大的环节集中在中上游,“531新政”之前,由于硅片环节新产能大量投放,单多晶硅片的价格已经下调37%和22%,其他环节调整幅度相对较小。“531”新政后,硅片降价有所收敛,但整体来看降价幅度依旧较大。

中短期内,大背景仍是供过于求,价格下降趋势不会改变。长期看,寡头成本趋于同质,高毛利时代终成历史。需求端,我国光伏装机量将从高速爆发增长逐步过渡到缓慢稳定增长阶段;供给端,硅片龙头仍在持续扩产能,同时龙头的利润率趋于一致,过剩背景下可能导致整个环节都没有超额利润。硅片高毛利时代将成为历史,未来价格会到达龙头的盈利底部,硅片迎来龙头的微利时代。

此外,由于单晶优势逐步显现,中长期内,单晶所需致密料有望持续扩张,各大硅料厂商虽然将竭尽全力提升产出中致密料的占比,但受制于工艺,硅料产品中至少有30%的菜花料产出,因此单晶料供给相对紧张的局面难以改观甚至可能更加突出,这也是为何德国瓦克和韩国OCI产品成本高企,中国依旧需要大量进口,因为其硅料质量更高,纯度更高,致密料更为突出。而菜花料供给则有较强的刚性,过剩局面持续概率较高。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号