摘要 当LME铜库存水平正在升至10年高点的时候,制造企业却仍支付着接近七年以来最高的现货提货溢价,因为金融交易锁定了大量的铜供应,同时仓库外排队提货的队伍太长了。虽然LME跟踪的库存在...

当LME铜库存水平正在升至10年高点的时候,制造企业却仍支付着接近七年以来最高的现货提货溢价,因为金融交易锁定了大量的铜供应,同时仓库外排队提货的队伍太长了。虽然LME跟踪的库存在过去一年翻了一倍多,而且从2009年以来第一次出现铜供过于求的情况,但提取铜库存却变得越来越昂贵,等待的时间也越来越长了。据BBG报道,上海的买家需要给铜支付比LME期货高135美元/吨的价格,比去年的55美元要高。马来西亚一些制造商已经放弃从当地的LME仓库购买铜库存,因为排队等待取货的时间从2012年初的3天延长到了现在的3个月。

虽然铜价从两年前的历史高点下跌了29%,但制造企业并没有获得其中全部的好处,因为金融协议压制了可在市场出售的铜。法兴估计,LME跟踪的仓库中,高达30%的铜库存被金融协议所绑定。现在,约84%的LME铜库存集中在三个地点,同时受到智利港口罢工的对铜供应的影响,都延长了排队提货的时间。

今年至今,LME铜基准合约价格下跌了8.4%,跌至7265.5美元/吨。高盛也下调了未来12个月的铜价预测至7000美元/吨。渣打银行估计,今年全球铜产出将增长4.3%至2110万吨,同时需求增长2.2%至2090万吨。而根据位于里斯本的国际铜研究集团的数据,过去三年铜都是供不应求的。

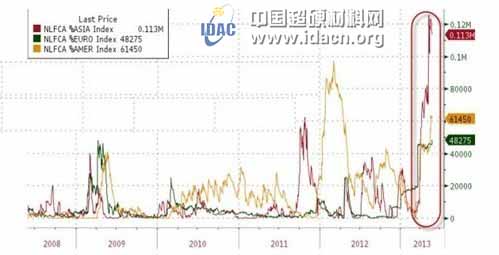

另一方面,最近对LME铜库存的提货申请数量也创下历史新高,如下图所示,红线所代表的亚洲提货需求增长尤其明显:

对于这个现象,Zerohedge提出了一个自己的看法:

虽然很多媒体认为这次对LME铜现货需求史无前例的暴涨,可能是一个“需求复苏”的迹象。但我们认为,因为需求的暴增主要倾向于亚洲(可能是源于中国的需求),其中的经济意义可能没那么简单。当然,我们也不清楚其中的原因,但最近对LME铜需求的暴增,与高盛讨论“无限再抵押的铜融资终结”的时刻非常接近。中国由铜重复抵押融资建立的资金链条,意味着一旦信用证终结需要铜库存仓单的时候,在中国保税区仓库的铜库存可能无法满足信用证的需求。所以,最近LME铜提货请求的暴增,可能反映了中国“贸易公司”为了解除融资交易,对现货铜的急切需求。不管这样,因为只要回想一下一个月前,黄金价格的大跌伴随的是实物黄金需求大增的市场情况,现在就有理由仔细观察对现货铜需求大增的真实市场情况。

回顾一下《铜融资时代的终结是中国的雷曼时刻?》一文中,关于实现铜融资交易的最后一步,上海保税区内每吨铜库存都可能支持着价值数十倍于这吨铜价值的信用证负债:

在信用证的有效期内(一般是6个月,可能为3-12个月不等),尽可能多地重复上述一二三步。在6个月的信用证有效期内,可以重复10-30次,主要受到处理文件工作所耗时间的限制。基于这个方法,在一年时间里,基于特定数量保税铜或进口铜开立的信用证名义总值,将是涉及其中的实物铜价值的10-30倍,具体取决于信用证的期限。

因此,对铜现货需求的增长,是为了满足信用证开证行对信用证背后真实抵押品的需求。(就像部分准备金银行制度一样,银行不得不突然同时满足所有存款账户的提款需求。)这可能可以解释为什么最近铜价大幅上涨,却后继乏力。

如果作为抵押品的铜库存一旦交回给信用证的开证行,那么铜融资交易就会被解除,而银行也没有理由持有这么高价值商品,所以未来市场可能回归到供过于求的局面。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号