一家企业的加速进击和崛起,常常引人侧目。

比如,近年在光伏产业加速崛起的通威股份便是其一。其战略布局上的大手笔,其发展速度的各种“第一”,其执行力上的果敢与坚决,皆受到产业及社会各方的高度关注。

通威强势布局光伏的战略逻辑是什么?其是否仅仅追逐规模优势?其对产业风险的嗅觉是否足够敏锐?其对未来趋势的判断是否准确?其强大的经营与资源配比能力又从何而来?

类似的猜测不足为奇。只是,已成立37年的通威,其实早已见证多次经济与金融危机,穿越多次产业博弈与风雨跌宕,也感受过光伏产业最黑暗的艰难时刻。而作为通威的创始人和掌舵者,入列“改革开放40年百名杰出民营企业家”名单的刘汉元,对于战略机遇与阻碍,产业趋势与挑战,企业经营与风险,应该是早已“洞若观火”了。

回溯通威股份的发展,其切入光伏产业显然有其清晰的战略逻辑。而此后的发展也证明,在战略清晰的前提下,其团队、技术、管理、资本等多个维度,都充分支撑并驱动了自身快速发展,进而推动了其近年来在光伏产业迅速做大做强。

如果梳理分析通威股份历年的经营数据,结合光伏产业(企业)相关数据进行对比,便可从另一个角度,一眼看清通威股份战略进击的逻辑与底气,其今日的格局与成就,也绝非头脑发热、盲目扩张,而一定是深思熟虑,精心谋略和布局的结果。

(通威集团管理总部)

崛起的战略逻辑

中国光伏产业历经十余年跌宕,近年出现两大趋势,其一,整合与洗牌始终在继续,行业集中度在不断提升。其二,高效产能对落后产能的淘汰持续加速。

据统计,在75家主流光伏上市企业中,前十名企业:净利润合计占所有企业整体比重高达104.24%;净融资现金流合计占整体比重达179.50%。对外净投资规模合计占整体比重为64.04%;经营现金流合计占整体比重为66.15%;预收款(对应订单)规模合计为124.95亿元,占整体比重达66.15%;前十名企业现金储备规模占整体比重为57.55%。

面对上述几乎不可逆的产业趋势,笔者认为,对于通威股份而言,必须在看准的产业链环节迅速“做大”,即在规模上快速进入前十,甚至做到前列或者第一。有了规模效应,未来才会有足够的战略想象空间和发展空间。你不做大,最终的结局可能只有被淘汰,被洗牌。这样的产业逻辑其实并不难理解,甚至已经是诸多光伏企业家的共识。

做大的同时,还必须“做强”!这要求光伏企业有最强执行力的团队,最好的管理,要拥有最顶尖的核心技术,要有最优的成本控制能力,最强大的资金支持,同时要在技术的持续优化与产品降本方面有更多的提升空间。

通威近年在光伏领域做相应战略布局时,显然看到了行业发展的上述大趋势。刘汉元掌舵下的通威也深知,一个企业要长远发展和壮大,最忌讳的一点,便是战略上的摇摆和反复;阶段性战略一旦确定,必须要保持战略定力,执行上更要一以贯之。

有媒体曾分析,如今的光伏行业已经告别了“激情燃烧”的时代;告别了“不按常理出牌”,仅靠规模狂扩张便可赢取暴利的时代。科学管理,理性发展成为行业共识。而综合分析,有37年发展历史的通威,在光伏行业的进击,显然有清晰、理性的战略逻辑和多种强大的要素支撑,并且有其后发优势。

光伏是一个充分竞争的行业,技术更新速度快,而通威具备了雄厚的技术、资本实力,其挟带大量资本进入光伏产业,能够从全方位着眼,向多个环节同步投资,在较短的时间内,打造相对完整的光伏产业链,塑造企业竞争力与抗风险能力。

如今,在上游高纯晶硅领域,通威旗下永祥股份已形成8万吨高纯晶硅产能,位列全球前三;中游高效太阳能电池环节已连续三年占据全球首位;未来2——3年内,其高效电池片产能将超过30GW。而在产业链终端,通威全球首创的“渔光一体”发展模式,各大项目遍布全国。

(通威“渔光一体”江苏泗洪领跑基地)

实现稳健经营

2018年,通威股份实现营收275.35亿,同比增长5.53%;其中,农牧业务板块营收168.16亿,光伏板块102亿的营收,分别占企业总体营收比例的61.07%、37.04%。在光伏行业中,这种业务结构难有直接可比的对象。哪怕是如中环股份、保利协鑫和隆基股份、特变电工等上游几家巨头,也与其商业模式略有不同。

作为拥有多个产业链的企业,通威股份致力于农牧业务和光伏业务等两大板块,有效平抑了光伏严苛新政(如暂停地面电站、收缩分布式指标等)带来的巨大变动,以及对企业收入的冲击。

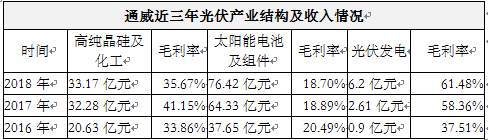

从光伏板块的业务配比来看,通威股份主要依靠的是中游电池、上游高纯晶硅等两部分来拉动业务的成长、业绩的提升。于这上述两大细分市场发力的同类企业也很少。有观察人士认为,这正是通威股份的优势与价值所在:它既抓住了行业的龙头产品线,又能在中游的电池领域不断发力,且顺着单多晶并举之势快速做强,一举超越市场对手。

从经营业绩上,有对比,往往能看到差异。众所周知,过去的2018年,整个光伏行业无论在业绩层面还是资本层面都承受着巨大的压力。

据公开数据统计,2018年75家主要光伏上市公司:实现营业收入4543亿元,同比仅增长5.11%;归母净利润则整体同比下降了27.69%至205亿元;对外投资规模同比减少了155.73亿元至865.08亿元;整体净筹资现金流同比2017巨降了700.64亿元;截止去年末拥有的货币资金(现金)规模同比下降了13.47%。此外,其中62家光伏上市企业预收款规模(在手订单)同比约下降了3.95%;超过62%的光伏企业预收款规模出现了负增长。

这是一组堪称“惨烈”的数据,它清晰地反映出了整个光伏产业(企业)曾面临的巨大压力。但即便在这样险峻的形势下,通威股份2018财年的营收、净利润、总资产、对外投资、货币资金、手订单规模、毛利率等六项核心经营数据均刷新上市以来最高纪录。

此外,通威股份营业收入长期以来一直保持正增长。2019年一季度其营收增幅再度回到了两位数,同比增长18.14%。

而通威股份盈利能力也非常稳健。统计数据显示:近五年,通威股份归母净利润一直保持正增长,另据统计,截至2019年一季度通威股份归母净利润已经连续28个季度正增长。

注:上述表中所有数据均为通威股份法定披露数据。通威股份于2016年完成重组,注入光伏新能源产业,故2016年前与2016年后收入、利润等数据变化较大。

此外,通威股份整体盈利能力(毛利率及净利润率)基本仍保持稳中有进的趋势。2019年一季度通威股份毛利率、净利润率分别为22.25%、7.85%,双双创上市以来新高。

在激烈变化跌宕的光伏产业,一家企业要取得上述成绩极为不易,特别是对于一家快速扩张的企业而言尤难得。从以上数据可以明显判断,通威股份经营业绩的取得,不仅仅在于公司双向产业链的合理布局,不仅仅在于对产能规模的追求,也依赖于公司建立与执行的严谨,依赖于技术与团队执行的不断提升,以及高效的财务把控体系。

(永祥新能源高纯晶硅精馏塔)

严控财务风险

俗话说,钱不是万能的,但没有钱是万万不能的。企业的快速发展,需要良好的财务支持。那么,2018年,通威股份的财务状况究竟如何?

据行业新媒体“能源一号”分析,综合通威股份财报各项数据可以确定:通威股份在货币资金、财务资金领域的表现清晰、透明且处于正常态势下。

长期观察资本市场的人都知道,一家在市场增长期对外融资的公司,肯定是需要预留部分资金给银行作为融资抵押或项目保证金的,这在所有制造企业里属通行做法。同为光伏上游的中环股份,2018年就有部分“货币资金”受限,主要原因在于这部分资金用来做了保证金和定期存单等。”

通威股份年报也显示,2018年,该公司的应收票据及应收账款为22.16亿元,其中应收票据为10.51亿,应收账款11.65亿,分别有较大幅度增长。由于该公司在2018年取得了业绩的双向增长,应收账款和票据的同比上扬属于正常范围内。

据了解,通威股份对应收账款进行“分级”,管理非常严谨。通威股份通过对已有客户进行信用监控及应收账款的账龄管理,财务部门每周会提交重点客户应收款的变动情况,确保公司整体信用风险在可控范围内。而且在监控客户的信用风险时,按照客户的信用特征对其进行分组。被评为“高风险”级别的客户会放在受限客户名单中,必须要求其提前支付相应款项。

分析人士认为,这种较为合理、有分级制度的财务管控方式,为每年达数百亿收入的通威股份提供了财务安全保证,同时也有助于企业及时掌握合作单位的财务应收账款风险等问题。

底气和定力

事实上,通威股份的进击并非个案。最近两年,包括中环、协鑫、隆基、阿特斯、晶科等几乎所有龙头企业都在加速扩张高效产能、加速落地各种大型项目。换言之,通威股份的加速进取其实并不突兀,更不是“特立独行”和盲目扩张。

整体而言,在产业转折的新时期,光伏产业链核心环节几乎每一家龙头企业都在加速进击。比如,中环股份2018年的对外投资规模也达到57.59亿元;同样以稳健和严谨著称的国企北控清洁能源达到55.13亿元,晶科能源接近40亿元,特变电工、新特能源、隆基股份、东方提升的对外投资也都超过了30亿元。

由此角度来分析,对光伏行业的“后来者”通威股份而言,已经具有足够的底气和定力,目前的进击和提速也是为了在当前以及未来的产业竞争中占得更多先机。

如今,通威股份的布局与扩张仍在继续;与之相伴随的,是业界上下对其的持续关注。但对于刘汉元及通威而言,其显然不会改变固有的战略布局和扩张计划。而对于企业的发展,刘汉元也曾表示,要“不惧短期挫折,不为诱惑所动,一以贯之、持之以恒、有的放矢,终将达成我们的目标。”

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号