摘要 在经历2016年四季度的急贬和2017年一季度的盘桓后,人民币汇率已走出痛苦的寒冬,重回稳定运行的长期轨道。有鉴于此,我们判断,人民币趋稳将成“新常态”,相...

在经历2016年四季度的急贬和2017年一季度的盘桓后,人民币汇率已走出痛苦的寒冬,重回稳定运行的长期轨道。有鉴于此,我们判断,人民币趋稳将成“新常态”,相对惬意的汇率运行状态有望长期延续,进而巩固并推进人民币国际化进程。“天时人事日相催,冬至阳生春又来。”今年3月以来,人民币兑美元汇率稳中有升,年初的破7共识逐渐烟消云散。那么,这种稳定是意外的昙花一现,还是中长期的大势所趋?我们认为,人民币汇率稳定的三大关键支柱已悄然形成,为长期走势趋稳奠定了基础。

从内因看,今年年初的预期管理不仅有效打破贬值共识,更对贬值心魔形成长效化抑制;从外因看,由于美元的“特朗普行情”终结,人民币汇率运行情景改善,汇率政策摆脱两难困局;从基本面看,“811”汇改至今,人民币有效汇率高估压力的释放已经阶段性完成,在人民币中间价形成机制中引入逆周期因子则正当其时。

凭借上述支柱,在经历2016年四季度的急贬和2017年一季度的盘桓后,人民币汇率已走出痛苦的寒冬,重回稳定运行的长期轨道。有鉴于此,我们判断,人民币趋稳将成“新常态”,相对惬意的汇率运行状态有望长期延续,进而巩固并推进人民币国际化进程。

预期管理击溃贬值心魔。2016年10月,人民币的非理性贬值预期渐成心魔,引发连绵数月的人民币兑美元快速贬值,并产生了资本外流的沉重压力。2017年初,中国监管机构把握关键机遇,以疏导并举的预期管理打破贬值共识,对贬值心魔形成了持续抑制,为人民币汇率趋稳创造了适宜的市场氛围。

预期管理把握关键机遇。2016年12月至2017年1月,市场对人民币快速破7形成了过度集中的共识,因此边际上较小的反转力量就能引发连锁影响。同时,境外人民币市场流动性极度紧张,做空人民币的成本大幅提升,加剧了趋势背盘后的市场反应。抓住这一机遇,中国监管机构密集出台一系列增强人民币预期管理的措施。受此影响,2017年1月人民币兑美元汇率出现强势反弹,在岸、离岸价格当月累积升值715和1187个基点,触发市场踩踏式变盘,进而击溃了人民币贬值心魔。

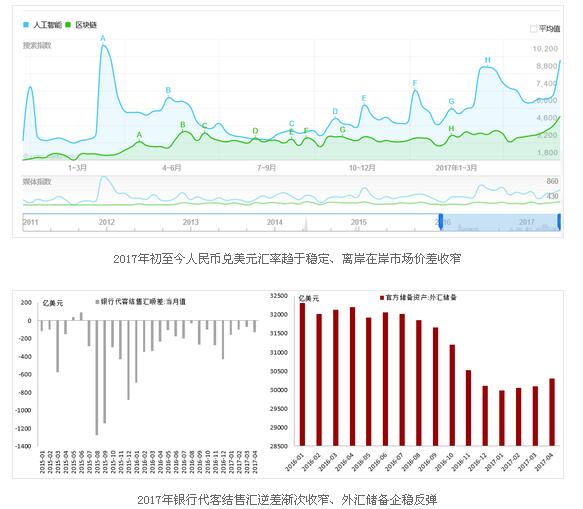

贬值心魔得到持续抑制。此轮预期管理不仅催生了人民币的开门红,更对非理性的贬值预期形成了长期抑制。2017年2月至今,人民币兑美元的在岸、离岸汇率不仅运行平稳,两者价差也从2016年的以正值为主,转变为以负值为主且不断收窄(详见附图)。这表明,原有的人民币贬值共识已基本消解,市场预期正在回归理性。随着市场预期的改善,资本流出压力也明显缓解。2017年1月至今,银行代客结售汇逆差渐次收窄,外汇储备规模在触底后实现连续三个月的反弹(详见附图)。

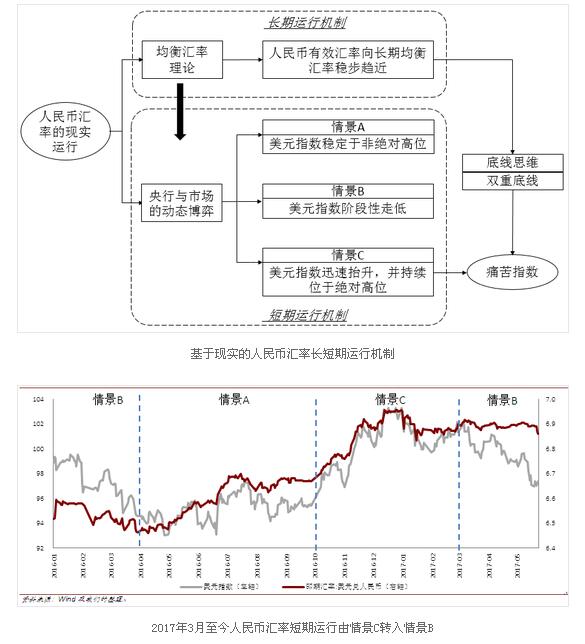

汇率运行情景迎来转变。2017年3月以来,美元指数持续走低,人民币汇率运行从情景C转为情景B。得益于此,人民币汇率政策的两条底线不再同时承压,央行政策抉择的两难困局逐步消解,进而为人民币汇率的稳定运行提供了持续保障。

政策困局终告结束。正如我们之前报告所指出,“811”汇改后,人民币汇率短期运行可以划分为情景A、情景B和情景C(详见附图)。2016年10月以来,情景C盘桓不退。美元指数持续冲高,人民币汇率政策的两条底线同时承压,致使央行陷入痛苦的两难:容忍人民币兑美元快速贬值可能导致预期失控,加强人民币兑美元维稳力度则会放大人民币偏离长期均衡的程度。这一困局迫使汇率政策进行复杂的动态平衡,是本轮人民币汇率寒冬的关键成因。今年3月至今,美元指数由102.1的阶段高点下行至97附近,推动情景C向情景B转变,漫长而煎熬的政策困局终告结束。

惬意时光有望延续。随着法国大选的尘埃落定,欧洲市场风险偏好提振,欧元、英镑兑美元汇率均触底反弹。另一方面,特朗普“泄密门”引发连绵的信任危机,叠加大规模财政刺激的延宕,将长期抑制美元走势。因此,美元指数将大概率继续下行,其后维持于较低水平,人民币汇率运行也将长期位于情景B和情景A。在情景B下,由于美元指数走低,仅需维系人民币兑美元的阶段性稳定,即可缓释人民币有效汇率的高估压力。在情景A下,由于美元指数稳定于非绝对高位,因此通过人民币兑美元渐进、有序贬值即可实现人民币有效汇率高估压力的缓释。有鉴于此,在未来数月中,汇率政策的两条底线将保持稳固,央行决策摆脱两难困局,人民币汇率运行将迎来一段较长期的惬意阶段。

高估压力释放已近尾声。人民币币值是中国经济基本面的货币映射,立足于基本面的均衡汇率则是币值底线的核心表征。借鉴相关学术研究[1][2][3],我们基于BEER理论构建了计量模型,测算出人民币均衡汇率(详见附图)。测算结果表明,“811”汇改至今,人民币有效汇率高估压力的释放已经阶段性完成,人民币基本面将有力支持汇率的稳定运行:

第一,“811”汇改有效释放高估压力。2014Q3-2015Q2期间,人民币实际有效汇率长期高于均衡汇率,且两者差值逐步扩大,说明此阶段人民币有效汇率的高估日趋严重。2015Q3-2016Q3期间,人民币实际有效汇率与均衡汇率的差值逐渐收窄,直至几近消失。这说明,“811”汇改后,以市场供求为基础、双向浮动、有弹性的汇率运行机制初见成效。在此机制下,人民币的阶段性贬值有效缓释了高估压力,促进了中国经济的内外部均衡。

第二,贬值心魔引致人民币汇率超调。2016年10月,IMF调降美国和发达国家当年经济增速预测,降幅分别高达0.6和0.2个百分点,同时维持对中国经济增长实绩的肯定。得益于经济基本面的相对优势,人民币均衡汇率于2016年第四季度出现了强劲反弹。但是,同期的人民币实际有效汇率却大幅低于均衡汇率,两者偏离程度增至-1.5%,形成了人民币的严重低估。据此可知,2016年10月开始的人民币兑美元汇率快速贬值,以及随之骤升的资本外流压力,均是由贬值心魔主导的非理性市场超调,严重背离了客观的经济现实。

第三,高估压力释放已阶段性完成。2017年第一季度,人民币实际有效汇率与均衡汇率高度趋近,前者仅较后者低0.2%。由此可以验证,年初的预期管理有效抑制了贬值心魔,迅速修正了人民币的非理性低估。同时,实际有效汇率略低于均衡汇率的事实,也合理解释了2017年4月至今人民币兑美元汇率的稳中有升。至此,“811”汇改前所积累的人民币高估压力已近完全释放。展望未来,随着中国经济基本面和全球经济形势的变化,人民币实际有效汇率和均衡汇率的相对高低将继续演变,引致人民币币值的双向波动,但是长期、大幅贬值的物质基础并不存在,人民币汇率稳定已得到巩固。

第四,引入逆周期因子正当其时。从政策成本看,由于当前汇率运行趋稳且高估压力释放完毕,在人民币中间价形成机制中引入逆周期因子,可以因势利导地实现平滑、有序的机制调整,避免对市场产生剧烈的制度冲击。从政策收益看,经过“811”汇改后的漫长调整,人民币有效汇率与均衡汇率已基本吻合,此时引入逆周期因子,能够预防顺周期波动再度扩大币值错估,使有效汇率和均衡汇率的偏离维持在合理范围。因此,这一举措不仅有望增强人民币汇率稳定的机制基础,更将进一步推动汇率回归调节中国经济内外部均衡的功能本位。

参考文献:

[1] 王彬.人民币均衡实际有效汇率与汇率失衡的测度[R].中国人民银行工作论文,2014年10月24日.

[2] 姜波克, 李天栋. 人民币均衡汇率理论的新视角及其意义[J]. 国际金融研究, 2006 (4): 60-66.

[3] 张晓朴. 人民币均衡汇率的理论与模型[J]. 经济研究, 1999, 12: 70-77.

(本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。)

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号