今年的珠宝市场,黄金与钻石的境遇正经历“冰火两重天”。

近期,“钻石价格暴跌40%”的话题在社交媒体平台发酵。

相对的,“国内黄金价格连续上涨,一度冲破每克600元”、“金价暴涨中老年卖出年轻人买进”等话题则在不久前相继登上社交媒体的热搜。

曾经“钻石恒久远,一颗永流传”的神话开始失灵了。

近年来培育钻石的量产和技术突破,使得品质与天然钻石媲美,价格则更为亲民,这导致天然钻石市场面临着竞争压力。但仅靠培育钻石,真的能将整个产业的价格打下来么?

价格神话失灵

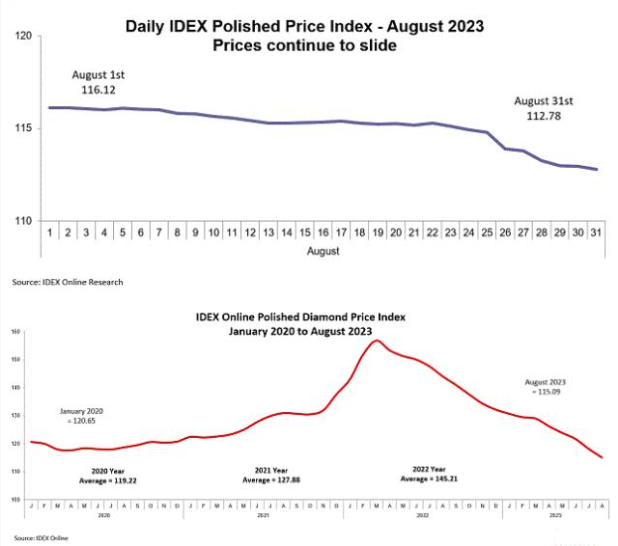

8月份的钻石价格再一次下跌。据国际钻石交易平台IDEX数据,IDEX价格指数单月下降2.87%,跌幅超过7月的2.57%,并达到了2008年1月以来的最低点。自2022年3月开始,价格指数便一直处于下跌的趋势。

图/IDEX

而8月的价格指数同比跌幅扩大到了20.1%,高于7月的19.9%和六月的18.9%。而且自2022年4月以来,价格同比变化便一直在收窄,随后在2022年12月开始了下跌。

图/IDEX

此外,据CNBC报道,一颗略高于平均质量的1克拉天然钻石,一年前的价格是6700美元,而如今同样的钻石售价为5300美元。

人造钻石的价格同样在不断下跌。比利时钻石交易所联合会理事弗莱施特格表示,两年前,人造钻石比天然钻石便宜40%,到了今年则便宜70%至80%,甚至99%,或许将来在超市买肥皂也会送你一颗钻石。

而从相关企业的业绩也能感受到天然钻石需求的疲软。

“钻石恒久远、一颗永流传”堪称是钻石营销史上的教科书案例,这句广告语背后的世界头部天然钻石品牌戴比尔斯(DeBeers),在今年的第7个销售周期,公司仅售出3.7亿美元的天然钻石,同比下滑42%,环比下降10%,已连续第四个月销售业绩下滑。此外,过去一年,戴比尔斯已经将其主流产品,2克拉至4克拉的天然钻石,价格下调了40%。

销售受到影响的不只戴比尔斯一家。国内方面,DR钻戒的母公司迪阿股份2023年半年报显示,今年上半年,迪阿股份营收同比减少40.45%;归属于上市公司股东的净利润则较上年同期骤降90.77%,为5341万元。与此同时,半年内DR钻戒的门店净减少了12家,而2022年,DR钻戒的门店还净增加了227家。

另据《2022中国珠宝行业发展报告》数据,2022年中国珠宝首饰产业市场中钻石产品市场规模约为820亿元,同比下降18%。

“真正的问题是宏观经济”

天然钻石价格的疲软,离不开宏观经济波动的影响。

此前,全球珠宝玉石交易所(Global Gem Exchange)中国官方公众号基于贝恩咨询的《全球钻石报告》、Rapaport、戴比尔斯DTC、Paul Zimnisky等机构的数据汇编了“1970-2022年毛坯及成品钻石价格指数”。

数据显示,在过去的52年间,钻石业经历过6次主要的价格下调,其中3次缘于全球经济衰退,包括上世纪80年代世界经济格局的变化、2008年席卷全球的金融危机,以及2022年世界经济增速的明显下滑,另外3次则缘于钻石产业调整。其中,上世纪80年代全球经济变化期间钻石价格的波动幅度达到了60%。

图/全球钻石资产

此外,戴比尔斯公司也称,目前天然钻石价格疲软是由于通胀导致市场需求的自然下滑,尤其是价格较低的订婚戒指本就容易受到冲击。

戴比尔斯钻石贸易业务主管Paul Rowley曾对媒体表示,培育钻石的确带来了一些蚕食现象,但真正的问题应该是宏观经济。

迪阿股份也在其半年报中表示,外部环境的不确定性使得作为重要避险工具的黄金需求显著提升,对钻石镶嵌类产品也造成一定程度的影响,钻石镶嵌行业呈现周期性调整。

受到影响的不只钻石价格。《2022中国珠宝行业发展报告》数据显示,7个主要品类市场中,除玉石和珍珠市场规模同比得到增长外,钻石产品市场规模同比下降18%;黄金产品市场规模同比下降了2.4%;彩色宝石产品市场规模同比下降约11%;中国铂金首饰需求连续下滑,2022年下滑31%;白银消费量同比增长3%,但银饰制品市场规模较上年却有所下降。

美国是世界最大的钻石消费国,然而据珠宝行业咨询公司Tenoris.BI的数据,今年上半年,精品珠宝销量下降5.9%,销售额下降7.3%;钻石珠宝销量下降9.7%,销售额下降9.6%。

事实上,在全球经济复苏缓慢的背景下,整个奢侈品行业在美国都显得有些低迷。

LVMH发布半年报时表示,在经济承压的情况下,美国奢侈品市场正在放缓,其消极影响被回升的中国市场所抵消。LVMH第二季度在美国收入出现1%的下跌,上半年该集团美国销售额增长放缓至3%,远不及上年同期的24%。

Gucci母公司开云集团在截至6月的3个月里,北美销售额相比去年同期下降了23%。巴宝莉和普拉达的北美营业额则分别下降了8%和6%。卡地亚和梵克雅宝母公司历峰集团也表示,美国市场的需求十分疲软。

此外,根据麦肯锡分析信用卡数据获得的报告,美国消费者的信心在上升,但他们的支出却在继续下降,即使是高收入消费者群体,他们的支出在今年大部分时间都在下滑。

另一方面,“钻石”与“爱情”被绑定在了一起,成为了婚恋中极具仪式感的一环,据观研天下调研报告,2021年,中国用于订婚及表达爱意的钻石用途占比合计达58%。

然而近年结婚率的下降,也在一定程度上影响着钻石市场的需求。民政部网站近期公布的数据显示,今年上半年,我国结婚登记人数为392.8万对,其中,第二季度全国结婚登记178.1万对。从全年数据来看,2013年达到1346.9万对的最高峰后,结婚人数连续9年下降。其中,2019年我国结婚人数跌破1000万对、2020年跌破900万对,2021年跌破800万对,到2022年则跌破了700万对大关。

培育钻石崛起

除宏观因素、婚戒市场需求萎缩的冲击,目前培育钻的兴起对于天然钻石的市场份额也产生一定影响。

Tenoris.BI的数据显示,今年7月的美国市场,钻石珠宝销量下降7.7%,销售额下降7.3%,其中天然钻石珠宝销量下降9.9%,销售额下降9.1%;培育钻石珠宝的销售额占比从去年同期的3.8%上升至今年7月的6.2%。

与去年同期相比,今年7月的培育钻石珠宝销量增长了51.9%,销售额同比增长31.6%。培育钻石的市场份额自2021年以来不断提升,至今年7月,培育钻石裸钻的销量占比为49.9%,天然钻石占比缩减至50.1%。

2019年,中国科学院成功突破“人造钻石”培育技术,在河南商丘柘城县成功试点推⼴。从商品化的培育钻石来看,培育钻石与天然钻石在化学结构、晶体结构、折射率、色散率以及硬度等关键指标方面并无差异。并且生产上并无明显受限因素,高产量打破了天然钻石的稀缺性。

有报道指出,2020年全球700万克拉人造钻石近一半产自中国,其中80%由河南生产;这个数据到了2021年更为夸张,单河南省柘城县一个县城,就生产了400万克拉人造钻石,占全球产量一半。

根据此前咨询公司贝恩的数据,柘城产出的人造钻石,折射率、色散等关键指标远高于天然钻石,但价格仅相当于天然钻石的20%。

当天然钻石有了“平替”,培育钻石的渗透率在不断上升。

国际钻石发展协会IGDA三年前发布的研究报告已经显示,有66%的千禧一代表示在购买婚戒时会考虑实验室培育钻石。

另有数据显示,我国目前培育钻石的渗透率为7%,据中金公司的预测,培育钻石渗透率至2025年将达19.1%,至2030年实现29.1%。

柘城县也在不到一年的时间里便走出了两家上市公司。2021年9月,力量钻石在深交所敲钟,2022年7月,惠丰钻石于北交所上市。

培育钻石的日子也不好过

虽然培育钻石近年来一度大受市场追捧,但在钻石产业整体降温的情形下,业务较大的公司也同样受到波及。

不久前力量钻石发布的2023年半年报显示,2023年上半年力量钻石营收3.6亿元,同比下降19.44%;归母净利润1.72亿元,同比下降27.95%。对于营收下滑,力量钻石在半年报中解释称,是由于公司主要产品培育钻石销售价格下降。

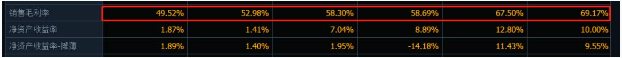

早先力量钻石一直以高毛利著称,并高于同行。不过在最近的6个季度,其毛利率正逐渐降低。

同花顺iFinD数据汇总 左侧为最新一个季度数据

2023年上半年,黄河旋风营收10.06亿元,同比下滑21.09%;净利润亏损2.19亿元,同比下滑413.32%;扣非净利润亏损2.24亿元,同比下滑489.92%。其在公告中称,公司主营业务超硬材料产品的重要细分产品培育钻石,受市场供需变化等原因,2023年上半年价格较同期大幅下降,致使公司主营业务利润大幅下降。其毛利率从今年一季度的29.09%降至了二季度的17.95%。

“将来在超市买肥皂也会送你一颗钻石”,看起来对产业链上的企业来说,未必是好事。

不过也有公司表示受培育钻石价格下跌影响不大,仍看好相关业务发展。惠丰钻石披露的2023年半年度报告显示,2023年上半年实现营业总收入2.68亿元,同比增长42.65%;归母净利润3982.46万元,同比增长3.05%。

在业绩说明上,惠丰钻石表示,公司的利润来源主要为金刚石微粉,目前培育钻石价格下跌对公司业绩影响不大。公司持续看好培育钻石行业,陆续增加培育钻石产能,目前已批量生产。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号