摘要 由于人民币处在利率下降的通道当中,除了买入黄金,投资者还可以买入国债等能够长线锁定收益的投资品种。真正的投资机会将诞生于人民计价的中国市场,而不是以紧缩为背景的美国市场。2016年...

由于人民币处在利率下降的通道当中,除了买入黄金,投资者还可以买入国债等能够长线锁定收益的投资品种。真正的投资机会将诞生于人民计价的中国市场,而不是以紧缩为背景的美国市场。

2016年换美元小心踏错节奏

去年,人民币兑美元(中间价)贬值5.87%,全年外汇储备减少5127亿美元,是自1992年以来首次下滑。尽管外汇储备的减少基于多种原因,但超过5000亿美元的名义降幅确实令市场吃惊,5127亿美元是什么概念呢,目前全世界外汇储备超过5000亿美元的国家包括中国在内也仅只有五个。进入2016年,人民币对美元汇率的贬值更加明显,人民币兑美元汇率开年不到十天就下跌了超过1.5%。尤其刚刚公布的12月经济数据显示,12月外汇储备减少1079亿美元,再创新高。无论从人民币对美元贬值的实际数据,还是外汇储备大幅减少带来的预期影响,中国老百姓对人民币贬值的担忧开始加剧,“换美元”似乎已激起羊群效应。

跟2013年中国大妈大举买入黄金以期获得“增值”收益不同,当前民众对“美元”的需求基本上都是出于“保值”的目的,如果以“保值”为目的,能承受的风险就很低。实际上这种对美元的“保值”需求更多的是来自对人民币“贬值”的不了解。

外汇市场跟商品市场有很大的不同,外汇是一个相对值,人民币升值或贬值,不仅要看对美元汇率走势,还需要看对一揽子货币的实际购买力变化。如果人民币能够买到更多的欧元、英镑、日元等,对美元汇率的走低实际上并不会影响到人民币的币值,老百姓手上人民币的全球性购买力并未受到影响。

跟俄罗斯卢布、阿根廷比索、南非兰特、巴西雷亚尔等相比,人民币计价的国内物价目前依然十分稳定,并未因人民币对美元的贬值而出现上涨。就在人民币对美元出现贬值的最近两年,人民币实际有效汇率2014年和2015年分别上升6%、2.79%,人民币相对全球一揽子货币来说,其购买力依然在上升,而非下降。

关于换美元能否真的对冲掉人民币贬值风险的问题,首先要搞清楚人民币贬值所需要对应的两个前提。第一,以人民币计价的物价处在上升区间;第二,去境外旅游、购物、投资、上学等成本显著升高。关于第一个,目前看,中国的物价指数并不高,上个月CPI为1.6%,按照各银行利率上浮数据,大部分银行一年期定存的利率最低的也超过1.8%,更不要说诸多稳健的理财品种了,当前持有人民币跑赢通胀问题不大。关于第二个,如果你境外购物、旅游、投资和上学等的目的地并不是美国市场,而是在欧洲或其他国家,目前持有人民依然是占有优势的。

按照此时中国的外汇储备规模,以及整体经济体量,人民币对美元汇率不存在大幅贬值的基础,更何况自2008年以来,美元指数已上涨超过40%,这对于一个主权信用货币来说,意味着跟其对应的诸多货币出现了更大幅度的贬值,在欧元、日元、英镑等货币没有出现重大信用风险之前,美元继续飙升的空间并不大。

另一方面,当前的人民币汇率,已经不再是十年多来,紧盯美元的汇率,考虑到如果人民币继续紧盯美元,因美联储收紧货币,以及后续加息举动给人民币实际有效汇率带来的更大被动升值,以及抑制当前明显的资本外流,人民币自去年中间价改革“脱钩”美元,才导致了近两个月来,人民币对美元汇率出现了非常明显的贬值。

另一个数据是,自去年三月份至今,美国不仅在加速收紧货币,还启动了加息措施,但美元指数并没有出现持续走高的行情,而是保持在100以内波动。美元真正大幅升值是在2014年5月至2015年3月初,大约升值了25%。如果仅仅是冲着单纯的持有美元而去,投资者可能已经错过了最好的时机,面临踏错节奏的风险。

另一方面,如果是想要介入美元资产的投资,要知道在美元紧缩的背景之下,去年美国道琼斯指数全年下跌2.3%,为2008年以来最差年度表现,美国债市场波动加大,高收益债券风险已接近2008年金融危机之前。也就是说,单纯的持有美元并不是无风险套利,就算有收益,也不会太大,而参与美国资本市场实际上风险更大,不是普通投资者能够随便参与的。换美元其实更多的是投机赌汇率。

如果仅仅是规避汇率风险,就没有必要在美元一棵树上吊死。随着全球股市动荡加剧,以及人民币对美元汇率明显下跌,以人民币计价的黄金价格上涨明显,上个月至今,以人民币计价的黄金价格从215元每克已上涨至233元每克,涨幅超过了8%。黄金作为一种金融货币属性较强的非信用资产,随着美国加息对全球股票、债券等市场带来的冲击,流入黄金市场的避险资金开始增多,全球最大的ETF专业黄金投资基金SPDR近一个月以来净增持超过20吨。

相比处在高位的股市、债券和美元,黄金已经历了超过四年的调整,投机性需求已基本出尽,由实物消费支撑的需求更具稳定性(世界黄金协会公布2015年第三季度《黄金需求趋势报告》数据显示,本季度全球黄金需求达1121公吨,同比上涨8%),而金融市场黄金作为各国央行[微博]平衡外汇储备的一个战略资产,各国央行的净买入还在持续(去年前三季度各国央行净买入黄金425.8吨)。

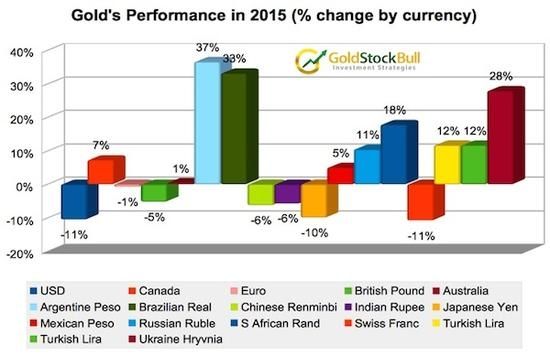

图1

如图显示,2015年以全球17种主要货币计价的黄金价格,其中10种货币计价的黄金价格是上涨的,只有7种货币计价的黄金价格是下跌的。图中可以看出,对美元汇率跌幅越大的货币,其计价的黄金价格涨幅就越大。黄金作为对冲人民币汇率对美元贬值风险的其中一个投资品种,跟美元相比,其优势在于投资更加灵活,不受政策管制,且还可以对冲股市、汇市等带来的信用风险。就在中国民众忙着换美元的时候,美国很多民众则增大了对黄金的投资性需求,据世界黄金协会的数据显示,去年三季度,美国市场金条与金币需求上涨207%,达到五年新高。

由于人民币处在利率下降的通道当中,除了买入黄金,投资者还可以买入国债等能够长线锁定收益的投资品种。真正的投资机会将诞生于人民计价的中国市场,而不是以紧缩为背景的美国市场,如果搞错了这个逻辑,踏错节奏是迟早的事。单纯的持有美元只能说是给自己一点心理安慰,简单的来说,如果持有美元是一种比较好的投资保值方式,比中国收入高很多的美国民众储蓄率就没那么低了。

无论美元处在贬值还是升值阶段,单纯持有美元并不划算,美国国债作为美元信用的背书,其增长幅度惊人,自奥巴马上台以来,美国政府负债已翻了一倍,美元不仅没有持续走强的基础,也很承受更高的利率,美联储近几次的加息,均已国内资本市场危机的方式结束(1999年至2000年的加息刺破了纳斯达克[微博]泡沫;2004年至2006年的加息最终引爆了次贷危机)。总之一句话,2016年换美元小心被套吃大亏。(本文作者介绍:财经专栏作家 肖磊)

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003646号

豫公网安备41019702003646号